中国汽车流通协会车市场研究分会(乘联会)6月份统计数据显示,当月国内狭义乘用车市场销量157.5万辆,同比下滑5.1%;1~6月份累计销量达到994.3万辆,同比增长28.9%。其中新能源乘用车销量为23万辆,同比增长177.7%;1~6月份累计销量100.7万辆,同比增长220.9%。

乘联会表示,新能源汽车已经连续12个月刷新月度销售纪录,今年以来,新能源汽车销售月度波动频率已经与整个汽车市场波动频率趋于一致,这意味着中国新能源汽车消费“政策市”效应逐渐消失,将切换为市场驱动为主的消费方式。

工信部的数据则显示,中国新能源汽车渗透率已于今年5月份迈过10%大关。纯电动汽车行业驱动方式的转换,直接导致锂电池供应偏紧。

一位动力电池电解液生产商表示,新能源汽车市场增长完全超出预期,按照目前的新能源汽车市场增速,国内新能源汽车渗透率有望在2022年底达到20%,较行业此前预计的2025年提前3年。

除了中国一直在大力发展电动汽车产业,今年以来美国宣布了扩大电动汽车规模的计划,欧洲在近期推出了更严格的二氧化碳排放目标,这些都显著增加了全球对电动汽车和锂离子电池的需求量。

虽然许多企业都在不断扩大锂离子电池生产能力,但是电池工厂建设需要时间,完善锂、钴、镍和锰这些电池材料的供应链也需要时间。

为了保证电池供应,大汽车集团都在采用联合建厂的模式深度绑定电池供应商,为接下来十年的转型囤好粮草。

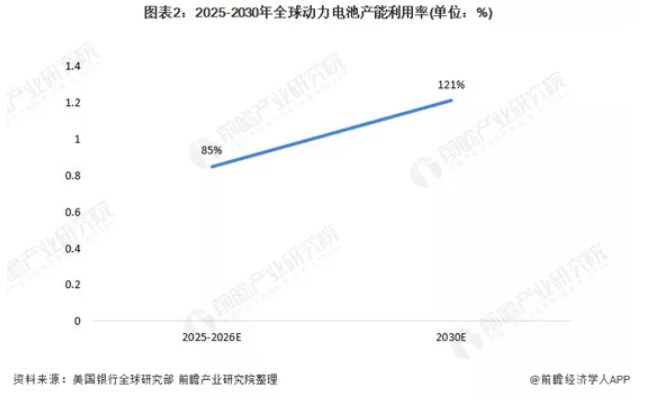

近日,美国银行全球研究部(Bankof America Global Research)公布了一份报告表示,全球电动汽车市场将面临电池断供的威胁,动力电池最早将2025年供不应求。

据美国银行全球研究部预测,2025-2040年,全球包括纯电动汽车(BEVs)和插电式混合动力汽车(PHEVs)在内的所有电动汽车的全球渗透率将从23%上升至67%。

报告称,全球电动汽车电池可能会在2025至2026年间出现供不应求的局面,届时电池产能利用率将达到85%。据估计,随着全球电动汽车渗透率的持续上升,全球电池短缺的局面将在2026年至2030年间进一步加剧,到2030年,全球电动汽车电池的产能利用率将升至121%左右。

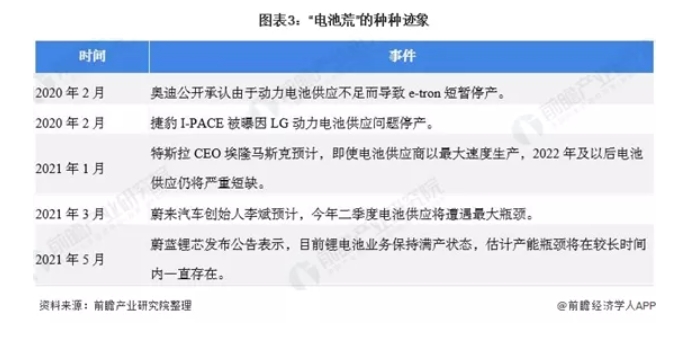

事实上,美国银行全球研究部预测的电池短缺并不是空穴来风。今年以来,特斯拉、蔚来汽车、蔚蓝锂芯等企业均表示动力锂电池将出现供应短缺问题。

需求端:新能源汽车销量大增拉动动力电池需求增长。

从需求端来看,电池荒主要是受到了新能源汽车市场带来的动力电池需求的增长影响。在中国、欧洲、日韩、美国等主要国家大力发展全球新能源汽车的背景下,全球新能源汽车销量整体呈增长趋势。2020年在新冠疫情的影响下,全球新能源汽车销量仍然实现了41.4%的增长。2021年以来,新能源汽车销量保持高速增长。2021年1-4月,全球新能源汽车销量达152万辆,同比增长166.3%。

全球新能源汽车销量快速增长带动了动力电池装车量的增长。近年来,全球动力锂电池市场装车量保持高速增长的趋势。据SNE Research数据,2020年,全球动力电池装车量为137GWh,同比增长17.5%;2021年第一季度,全球动力电池装车量达到48GWh,同比增长了128.6%。

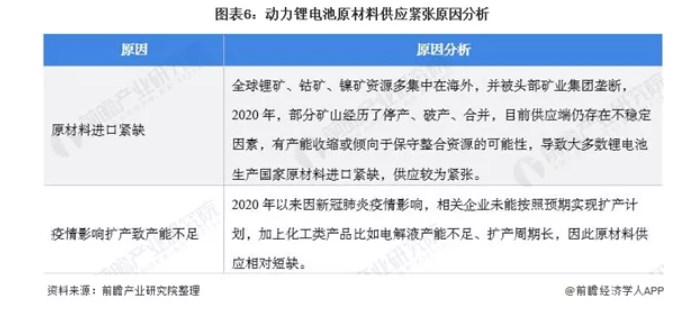

供给端:锂电池受原料影响,供应紧张。

需求量大增的同时,动力锂电池原料却供不应求。由于全球锂矿、钴矿、镍矿资源多集中在海外,并被头部矿业集团垄断。2020年,部分矿山经历了停产、破产、合并,目前供应端仍存在不稳定因素,有产能收缩或倾向于保守整合资源的可能性,导致原材料进口紧缺,供应较为紧张。同时受新冠疫情影响,原材料企业未能按照预期实现扩产计划,因此导致原材料供应相对短缺。

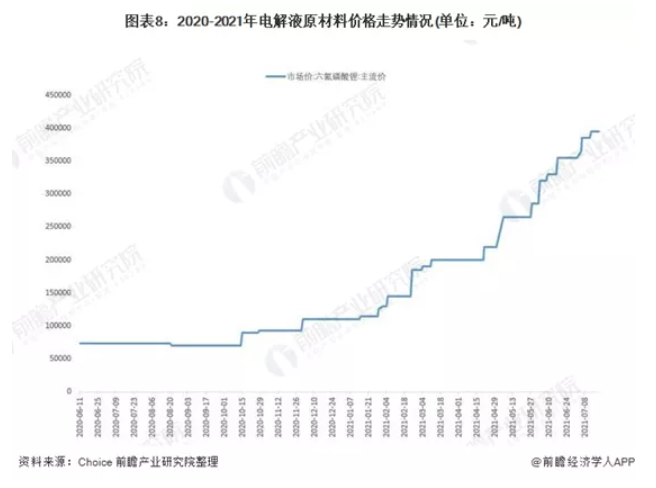

从近期动力锂电池原材料价格的上涨能体现出目前动力锂电池原材料的供应紧张。锂电池原材料主要有正负极材料、电解液、隔膜和集流体等。其中,正极材料和电解液是锂电池关键的原材料,包括碳酸锂、氢氧化锂、六氟磷酸锂等。近期,锂电池材料出现了反季节上涨,价格一直维持高位。

以中国市场价格为例,自2020年以来,电池级碳酸锂的出厂价从最低4.2万元/吨增至了9.5万元/吨。自2020年6月以来,六氟磷酸锂价格强势上涨,,最低不足7万元/吨增至近40万元/吨。

动力电池供需缺口将持续扩大

目前由于需求端新能源汽车对动力锂电池的需求急速增长,供应端又出现了供应紧张,因此造成了全球动力电池的供不应求。

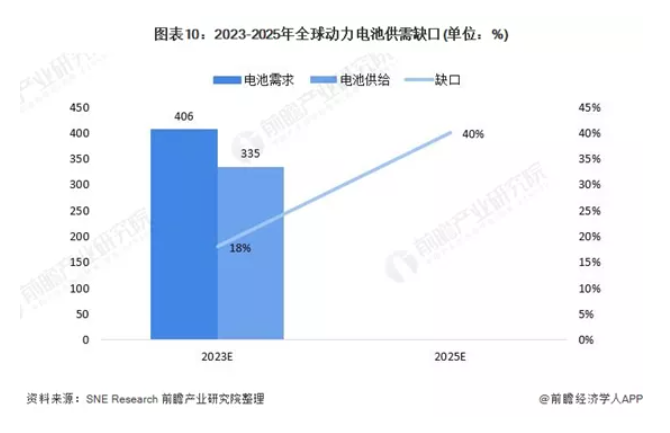

据韩国市场研究机构SNE Research预测,到2023年,全球电动汽车对动力电池的需求达406GWh,而动力电池供应预计为335GWh,供需缺口约18%。到2025年,供需缺口将扩大到约40%。

今年3月份,蔚来汽车创始人李斌预计,今年二季度电池供应将遭遇最大瓶颈。今年5月份,蔚蓝锂芯发布公告表示,目前锂电池业务保持满产状态,估计产能瓶颈将在较长一段时间内一直存在。

过去,车企在电池供应商选择上往往只绑定一家电池企业。一个最为典型的例子是特斯拉,松下曾是特斯拉的独家动力电池供应商。但在特斯拉国产化后,其先后将LG化学和宁德时代作为供应商。车企不再依赖一家电池供应商,这使电池企业的压力增大。

一位动力电池行业人士表示。此前,在全球动力电池企业销量排行榜中,松下装机量曾为第一,但随着宁德时代的快速扩张,松下近两年来被宁德时代超越。

车企选择多家电池供应商的战略给二、三线动力电池企业提供了机遇,但这也会给车企带来一定的风险。去年,威马电动车起火的事件引来较大争议。在威马汽车发生的四件起火事件中,供应商中兴高能只承认其中两起与自己有关。除了中兴高能外,威马汽车还有宁德时代、天津力神、苏州宇量、江苏塔菲尔等多家电池供应商。

那么,从目前全球电池企业的产能来看,“2025年左右将迎来大规模的动力电池需求缺口”这个判断是可以想见的。一个参照是,广发证券7月20日研报还给出了准确的产能缺口数据,即便考虑每年的新增扩产,2021/2022/2024/2025年,全球动力电池预计仍将会出现17/30/45/370GWh的产能缺口。

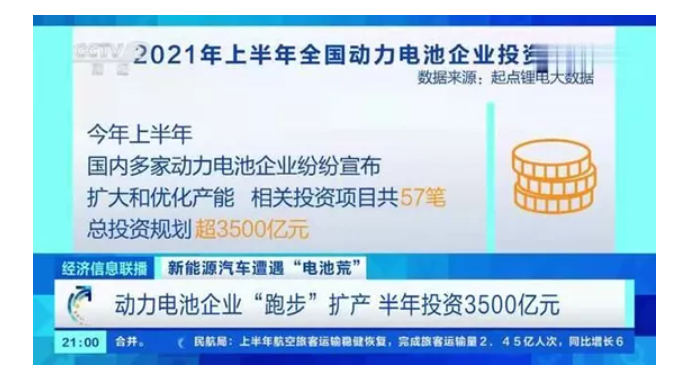

实际上,“电池荒”也导致包括现在起的未来2~3年,动力电池厂商们启动另一轮大规模投资扩产。数据显示,今年上半年,动力电池产业主要投资项目就达到57笔,投资金额超过3500亿元。

业内认为,采用多家供应商的战略更加考验企业的供应链管理水平。不同供应商之间不会交换核心技术,即便主机厂给出了统一技术标准,各个供应商都能达到标准,但不同产品仍会存在细微的参数差别,这意味着主机厂不可能只用一套管理系统来匹配成功不同供应商电池。如果主机厂的供应商过多,并且没有针对性的管理系统与之匹配,那么产品的品质就难以保证。

从国际国内市场来看,宁德时代长期居于首位,但宁德时代所面临的竞争压力正在加大。一方面,具有竞争力的日韩动力电池企业产能不断扩张;另一方面,国内二、三线动力电池企业的装机量快速增长。市场研究机构SNE Research7月19日发布的报告显示,今年5月份,LG化学击败宁德时代和三星SDI升至榜首,SK创新排名稍后。不过,从上半年销售总量来看,宁德时代依然位居榜首。

一个动力电池新项目建设开工到量产至少需要一年半时间。因此,“电池荒”在一段不短的时期内不可避免,且注定是汽车行业新能源领域发展过程的缩影。

只是这时候的“电池荒”,会不会给混动车一个“乘虚而入”的机会呢?我们拭目以待吧。