编者按:3D打印,是一种以数字模型文件为基础,运用粉末状金属或塑料等可粘合材料,通过逐层打印的方式来构造物体的技术。3D打印可应用领域十分广泛,包括航天和国防、医疗设备、高科技等,本篇由瑞鹏资产吴昊天为您解析3D打印行业研究及投资机会。

3D打印行业研究及投资机会

一、增材制造行业介绍

工艺原理及技术路线分类

3D打印(增材制造):是一种快速成型技术,以计算机三维设计模型为蓝本,通过软件分离离散和数控成型系统,利用激光束、热熔

喷嘴等方式将金属粉末、陶瓷粉末、塑料、细胞组织进行逐层堆积粘结,最终叠加成型,制造出实体产品。因此,3D打印可以简

单的理解为多层二维打印,3D打印一般使用特制的材料,基于坐标系,按照三维的图纸,将其一层层喷涂或熔结到三维空间,从而

制造出传统工艺难以制造的高复杂度产品。

增材制造技术路线:技术路线的不同直接影响到加工的方式和最终成型零部件的尺寸、精度和强度等。目前增材制造的主要技术

路线大致可以按照材料及形态、热源、送料方式等进行分类:

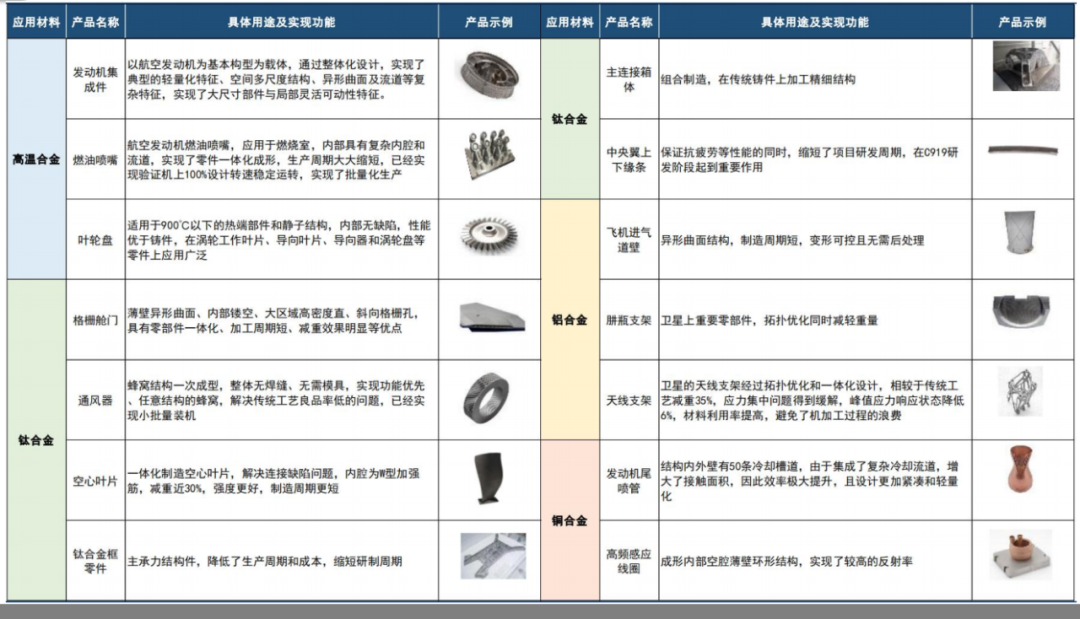

材料:目前主流的材料包括金属材料和非金属材料,两者产值比约为4:6。截至2021年,可用于3D打印的材料种类达到了2486种,其中包含988种金属、1222种聚合物以及219种复合材料。材料是根据需求选择的,同时,热源的选择也限制了材料的熔点。由于增材制造率先在航空航天等领域得到应用,近年来金属材料增速较快,2009-2020年全球金属原材料营收年复合增速达37.0%。金属材料中应用较多的包括钢材、铝合金、高温合金和钛合金等同时有部分材料存在活性较强的问题,比如镁合金,在粉末状态下容易引起粉尘爆炸等风险,虽然可以通过全程气氛保护的方式实现加工,但由于成本过高和风险太大的原因,一直以来都停留在实验室阶段。非金属材料包括聚醚醚酮、陶瓷材料等,还包括细胞组织等;

材料形态:粉末材料是目前最常用的金属材料形态,此外,还有丝材、片材和液体等多种材料形态。增材制造对材料的要求与传统的加工工艺有所不同。以粉末为例,一般用于粉末冶金行业,粉末冶金工艺是将粉末预成型后使用高温高压的条件进行最终定型的工艺,整个过程中粉末发生的物理冶金变化较为缓慢,材料有充分的时间融合反应。而增材制造工艺在热源的作用下的冶金变化是极快的,热源和粉体材料直接接触,粉体材料没有模具和外部压力的作用。因此对于粉体材料的球形度、空心度以及粉径要求较传统的粉末冶金有所不同;

热源:综合考虑气氛、成本、材料熔点以及技术难度等因素,目前大部分企业采用激光作为增材制造的热源,此外,高能电子束、等离子和电弧等也由于各自不同的特点在不同场景下得到应用。电子束和激光的工作原理不同,电子束是高能电子穿过靶材的表面进入一定深度后,通过振动靶材的分子实现将电子的动能转化为热能,而激光的加热方式则是直接使用光子加热靶材表面,激光并未穿透靶材,由于烧结材料的熔点和最终成型零部件的区别,不同的热源会形成不同的结构,在气氛保护上,高能电子束往往要求真空环境,而激光需要惰性气体保护;相比之下,等离子和电弧等热源主要依靠焊接热源将原材料融化,按照成形路径层层堆叠形成金属件,因此无需气氛保护。此外,还有部分热源是使用基板/基材加热的,目前国内使用的较少;

送料方式:其中铺粉工艺是将金属粉末铺放在基板上,控制热源沿着X-Y轴的路径将每层的粉末熔化烧结,并逐层堆叠形成零部件,特别适合制造复杂度高、加工成本高或者定制化程度高的零部件。送粉/送丝的技术主要通过激光熔头或者焊枪等逐层熔覆形成零部件虽然在成型复杂度上略逊一筹,但是在生产效率上却有较大优势,且在零部件尺寸上没有限制。

工艺优缺点

由于增材制造的加工过程具有由二维到三维的堆叠特征,因此具有较为鲜明的优缺点:

优点:(1)可快速加工成型结构复杂的零部件。3D打印是将三维切片以得到二维的轮廓信息,通过叠层的方式实现零部件成型。因此这种方式不受零部件形状和内部复杂度的影响,尤其是制造一些结构复杂、使用传统工艺较难或者成本较高的产品时,具有突出优势。同时,定制化的特点使得3D打印可以根据消费者需求自由定制形状,真正实现按需生产;

(2)缩短产品研发周期。使用增材制造技术制造零部件直接由模型驱动,无需模具夹具等辅助工具,凭借增材制造快速成型快速迭代的特点,可以有效的加快新产品的研发周期,节约昂贵的模具费用,提高产品迭代速度;

(3)材料利用率高。传统加工工艺会产生大量废料,存在相当的余料价值损耗,增材制造技术根据二维轮廓添加材料,按需制造,加工材料可回收二次利用,因此材料利用率显著高于传统加工模式。尤其是对于较为昂贵的金属材料如钛合金、高温合金等,可节约大量成本;

(4)实现一体化、轻量化设计。3D打印的应用可以在保证零部件性能的前提下,通过拓扑优化、结构设计等方法将复杂结构经过变换重新设计成简单结构,从而减轻重量,同时3D打印一体成型的加工方式也较大的节省了铆接和焊接的部位,从而进一步提升产品的可靠性;

(5)提高供应链柔性。3D打印省去了雇佣较多产业工人、使用大型产线的建设点火试车环节,根据需求及时调整产能,具有"去模具、减废料、降库存"等优点,缩短产业链、提高供应链可靠性以及减少库存风险方面具有较大优势,在供应链安全受到挑战以及需求不确定的当下具有现实意义。

缺点:金属增材制造技术在加工材料、加工精度、表面粗糙度、加工效率上较精密加工仍有较大差距,而小批量的情况下实现了力学性能上,金属增材制造技术已经满足铸造的水平,部分零部件经过热处理后接近锻造水平,因此目前增材制造技术主要的竞争技术是小批量的精密铸造,在部分领域对锻造构成挑战。

行业处于技术成熟度曲线第四阶段

萌芽及成长阶段(2002年至2006年):高校研究及产业化初期;

过热阶段(2006年至2014年):2014年桌面级3D打印的热潮席卷国内,短短一年内涌现出上百家企业,国内增材制造进入过热期;

低谷阶段(2015~2019年):需求证伪的情况下进入了寒冬,期间大量企业倒闭;

快速成长期(2020年至今):国内经过军队改革,新型号武器定型列装,带动增材制造等新技术逐步提高渗透率,这个阶段在航空航天领域使用增材制造的比例和价值量不断提高行业内以铂力特、华曙高科为代表的企业也进入了资本开支快速提升的阶段。

二、行业竞争格局

行业竞争壁垒

竞争门槛:增材制造是高科技、高附加值的技术密集型产业,技术壁垒高、设备资本投资大,同时在生产工艺、性能指标上较传统制造业有更高的技术要求。另外,产业定制化属性也使得公司需要深度参与客户产业的产业前期论证和定制化设计,具有较强的客户黏性。目前增材制造技术尚处于产业快速成长期,因此核心技术团队在经验上的积累十分重要,先发者具有人才和数据库优势:

技术壁垒:由于增材制造设备涉及到粉末的快速烧结和冷却,因此振镜的精确定位、风场对粉末溅射的抑制和晶格结构的形成等方面技术难度较高,目前仅有少数增材制造企业掌握性能达到锻造水平的飞机承力结构试验件的生产工艺,具有较高的技术壁垒;

认证资质壁垒:由于目前增材制造的零部件主要应用于航空航天高端领域,下游客户对于保密性和可靠性要求较高。此外,目前航空航天下游客户以飞机、导弹、卫星等零部件制造商为主,隶属于航空工业、航天科工、航天科技等企业,相关研发体系中的研发人员人脉背景较为封闭集中,因此具有较强的客户渠道壁垒。此外,由于航空航天产品每个型号均需要经过立项、试制、预研、试飞、列装等不同阶段,产品定型后,供应商更改的难度较大,因此深度参与型号预研的产品供应商在型号落地后,也会进入稳定的合格供应商名单,新进入者短期内无法进入,只能针对新型号进行试制和预研,因此具有很高的进入壁垒;

人才壁垒:由于增材制造行业目前处于快速发展期,因此不同的技术路线尚未成熟,需要大量的研发人员投入研发和试错,有经验的增材制造工程师可以针对需求设计零部件结构和支撑,由于增材制造技术的前部设计需要结合专业知识,在零部件加工时深度介入,而核心人才团队可以有效的针对需求设计响应的结构,从而完成业务,因此核心骨干团队非常重要;

先入壁垒:增材制造产业属于know-how领域,设备的稳定性和控制的精度直接决定了成型零部件的成品率和性能,因此熟悉工艺、具有设备制造技术的先入者凭借多年来积累的数据库和实践经验在产业链中通过长年的设备迭代,在设备的稳定性和零部件的成型经验上积累了较多的数据,具有较强的先发优势。另一方面,由于增材制造粉末价格较高,而累计的品牌效应将使得客户在面对高价值量零部件的情况下更倾向于选择具有成熟经验、品牌力强的供应商。

产业链发展升级方向

1)主战装备大型零部件的需求提高,带来了对于增材制造设备大型化的需求:

增材制造在大型钛合金件上的应用已逐渐成熟,针对下游客户的需求,增材制造企业不断提高装备的尺寸,以铂力特为例,其开发的S系列设备从S210的100mm尺寸到S1000的1000mm尺寸,在尺寸变大的同时,激光头的数量也随之增多,成型效率从15立方厘米每小时上升到最高300立方厘米每小时,提高了20倍。根据产业调研信息,每多一个激光头,成型效率提升在20-50%左右不等,目前尚未见到瓶颈。此外,由于打印舱体的空间有限,目前激光头和振镜的数量是效率提升的瓶颈,因此利用振镜对激光进行分光的技术将是未来增材制造成倍提升效率的重要技术;

2)航空航天自主可控的要求促使国产核心零部件的替代进程加快:

国产化替代既是下游客户为了自身供应的安全性和多元化的必然要求,同时也是设备制造商自身出于降本增效,提高产品竞争力的考虑,市场竞争的结果。与十年前国内大量采用海外进口设备相比,近年来国产增材制造设备的市占率逐步提升,以铂力特为例,上市前,铂力特的海外设备制造商代理收入占比高达27.5%,近年来公司加大自研设备研发投入,代理业务逐渐减少2022年公司实现了设备的全部自研。同时,设备制造商也在积极探索核心零部件的国产化。对于激光选取熔化路线(SLM)来说,目前主要的核心零部件包括振镜、激光器、花键、电机,其中振镜和激光器国产化率仍然处于较低水平,也是设备中价值量较高的核心零部件。根据华曙高科答复函,2022年上半年,国产激光器如创鑫激光已经实现部分供货,单价为2.75万元,相较于公司整体采购价4.55万元下降较多一方面是由于公司采购较多的进口IPG激光器具有效率高、能耗低、精度高等优点,同时运行时功率衰减少,具有良好的稳定性,因此相较于其他激光器价格较高;另一方面是由于国产激光器生产成本、议价能力相较于海外激光器低。因此综合来看,近年来随着国产激光器厂商的加入,激光器的平均采购价格逐年降低。

3)增材制造成本下降的需求:

根据对柏灵激光、飞而康、威拉里、西安赛隆等企业的调研,2012年以来,设备端成本下降了4/5、材料下降了3/4、效率提升四倍、所需支撑下降了33%,良品率提升了10个百分点,分析成本下降的主要原因是加工效率提升带来的单缸机时的下降、规模生产粉末的价格下降、支撑优化后粉末用量的下降。2012年以来总成本下降了84.2%,预计未来到2025年设备成本下降50%,材料价格下降20%,沉积效率提升3倍,支撑比例不变,良品率提升3个百分点,总成本下降一半。成本下降未来可期:近年来成本下降呈现加速趋势,主要原因是17年以后多激光头的出现、下游需求旺盛带来粉末规模效应提高等因素,未来增材制造降本的主要思路包括:1)新的技术路线;2)打印效率提高带来的机时下降;3)粉末价格的下降;

4)拓扑优化和支撑优化减少粉末用量,未来随着增材制造的成本降低,将带来更多的需求应用。

三、行业需求情况

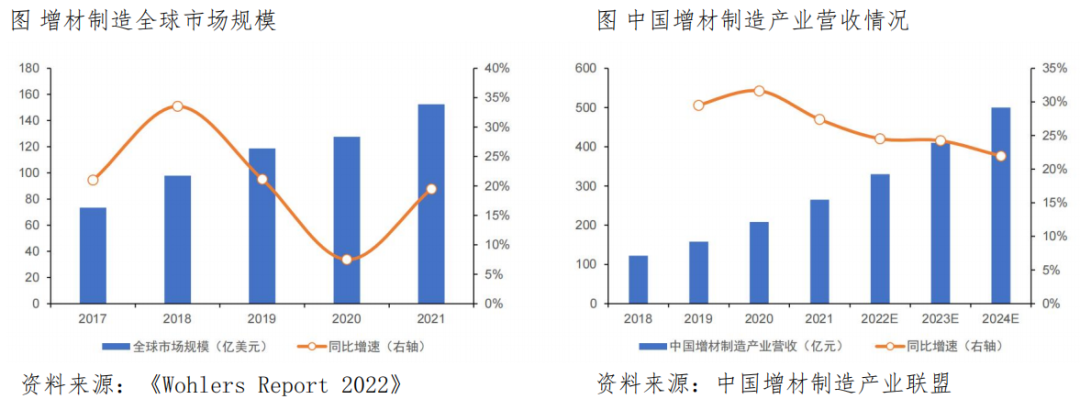

全球3D打印市场进入快速发展期,我国增速突出:经过多年发展,增材制造产业进入了快速发展发展期,根据《wohlersReport2022》报告显示,2021年全球增材制造市场规模达到152亿美元,同比增长19.5%其中产品市场规模为62.29亿美元,同比增长17.5%,服务收入为90.15亿美元,同比增长20.9%,2017-2021年年复合增速20.1%。根据报告预测,到2025年增材制造收入规模较2021年将增长近2倍,达到298亿美元,到2031年增材制造收入规模将较2021年增长5.6倍,达到853亿美元。而我国的增材制造产业近年来增速明显快于全球,根据中国增材制造产业联盟估算,2021年我国增材制造企业营收约265亿元,近四年平均增长率约为30%,较全球平均增速高出近10个百分点。2021年,50家规模以上企业总营收达到91.2亿元,比2020年的65.5亿元增加近30亿元,同比增长39.2%。根据赛迪顾问预测,未来三年我国3D打印产业复合增长率为24.1%,2024年产业规模增长至500亿元;

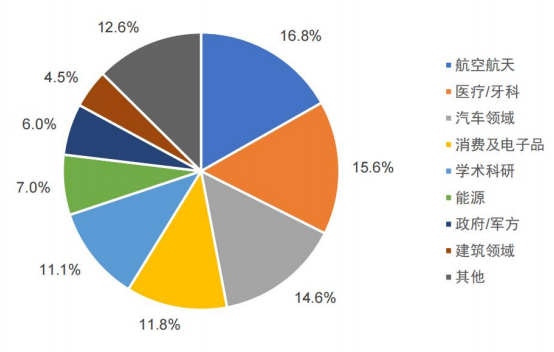

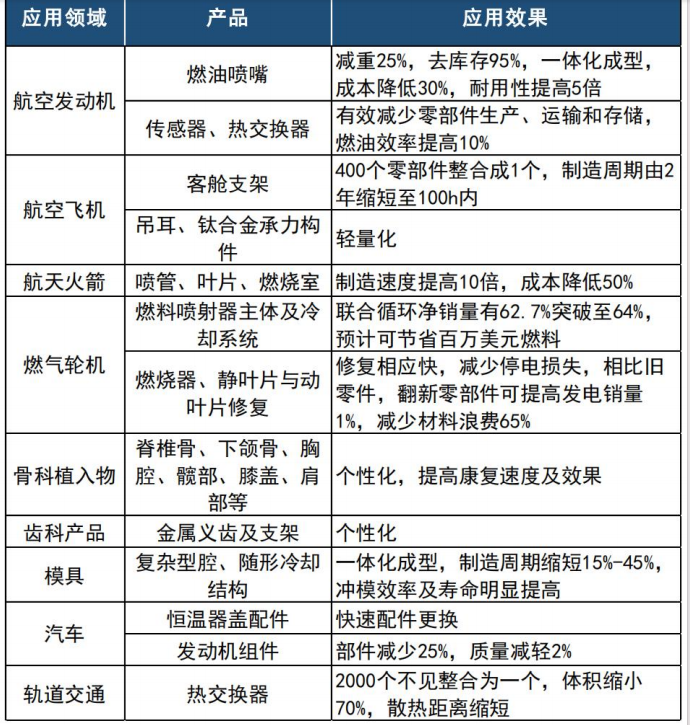

下游应用领域多元化, 应用深度不断拓展 增材制造已经被广泛应用于航空航天、汽车、医疗等领域,并逐步被尝试应用于更多领域。如航空航天领域,具有成本不敏感、 性能要求高、减重需求大等特点, 因此增材制造的先天优势较大,成为了近年来应用领域最多,价值量占比最高的领域。医疗/牙科领域定制化需求较多、消费者价格承受力强,同时时间周期较短,也非常适合使用增材制造产品。此外,在汽车、消费电子、科研等领域, 增材制造均发挥着重要作用, 因此在各个领域均具有较大的增长潜力。根据 wohlers Report 2022 报告显示,2021 年增材制造主要应用于航空航天、汽车、消费与电子品、医疗/牙科、学术科研等领域。

航空航天市场

航天市场:

(1)增材制造实现卫星结构减重:通过对宏微观一体化优化方法设计,实现了点阵材料细观构型和连接结构的创新设计。目前该设计方法已经用于卫星整星结构、相变储能热控结构与有效载荷支架结构, 相较于传统的制造工艺,实现了结构减重 30-60%;

(2)国内外积极使用 3D 打印提升导弹性能:数年前,雷神公司已经用增材制造技术制造出 80%以上的导弹部件; ATK 公司成功试验了 3D 打印的高超声速发动机燃烧室;美国海军在 2016 年首次测试了采用 3D 打印的导弹部件。根据公开报告披露,在制造大型导弹部件的过程中, 3D 打印将原材料的利用率提高了数十倍,而且产品合格率和结构强度表现更好。目前三院已经成为增材制造技术的重要用户,大量的 3D 打印技术被用于制造导弹的部件,例如发动机和弹身等。

航空市场:

(1)军用航空:通过增材制造进行飞机结构件的一体化设计并制造, 既减少了结构件和连接件的数量,可以有效减少机体重量 20%以上、减少力学薄弱环节 30%以上,有效提升机体寿命, 同时简化装配环节,预计缩短制造周期30%以上。

(2)动力系统: 动力系统中增材制造的应用较多,不管是燃油喷嘴还是进出口阀门,使用复杂流道的结构不光可以减轻整体重量、降低局部温度,还可以提升燃烧效率,提高整体性能。

3C市场

钛合金的折叠屏轴盖、手表表壳以及手机中框均有望选用 3D 打印进行批量生产。3D 打印的生产成本较高,过去一直被认为在大规模的生产中不具备经济效益,因此主要应用于航空航天等高附加值领域,在民用工业中通常被用来进行原型试制或是定制化的小批量生产,但 3C 行业钛合金的应用有望改变这一现状。首先 3D 打印近年成本下降很快,从粉末原材料到打印设备的价格均有大幅的下降,其次钛合金自身难以加工的特点使得其 CNC 加工成本同样高昂,因此对于 3C 行业的小型钛合金精密结构件的加工而言,3D 打印和 CNC 的成本差距被不断缩小。今年 7 月荣耀发布 Magic V2 折叠屏手机,官宣采用 3D 打印进行钛合金轴盖的生产,标志着在大批量生产中导入 3D 打印技术成为可能。我们认为未来钛合金的折叠屏轴盖、手表表壳以及手机中框均有望选用 3D 打印进行批量生产,技术路线为工业应用较为成熟的 SLM(Selective Laser Melting,选区激光熔化)。

在 2027 年 3D 打印钛合金折叠屏轴盖 80%渗透率,3D打印钛合金 Apple Watch 表壳 80%渗透率,3D 打印钛合金 iPhone 中框25%的渗透率前提下,2023-2027 年累计的 3D 打印产品、3D 打印设备、3D 打印粉末、3D 打印激光器和 3D 打印振镜的市场规模分别 198.43 亿元、164.40 亿元、24.19 亿元、9.41 亿元和 12.22 亿元;2027 年当年的 3D 打印产品、3D 打印设备、3D 打印粉末、3D 打印激光器和 3D 打印振镜的市场空间分别为 111.86 亿元、83.29 亿元、14.11 亿元、4.54 亿元和 6.06 亿元。此外,2027 年轴盖+表壳+中框对 3D 打印设备的累计需求数量超过7000台,当年新增需求量达到3786台,作为对比,根据WohlersAssociates统计,2021 年全球金属 3D 打印设备销量仅为 2397 台,3C 行业有望为金属 3D 打印设备贡献巨大的增量市场。

模具、骨科医疗

模具市场:模具是万业之母,主要应用于电子、汽车、电机、电气、仪器、家电和通讯领域,其中, 根据中国工业模具协会的数据, 2020年汽车模具需求量 34%、电子行业需求占比 28%、 IT需求占比 12%、家电需求占比9%, 自动化需求占比4%,半导体需求占比4%,其他行业需求占比 9%。目前中、 日、德、韩、意为主要的注塑模具和冲压模具生产国,其中中国产值最大。根据国家统计局数据显示,我国模具行业工业产值已从 2010年的1367.3亿元上升至 2020年的 3043 亿元。

骨科医疗:根据 Evaluate Medtec , 2017 年全球骨科器械市场规模为 3 65 亿美元,全球医疗器械市场规模为 4050 亿美元,骨科器械占比9.01%。根据 world preview预测,到 2024 年全球骨科市场规模将增长至 471 亿美元。2018 年我国的骨科植入物市场销售规模约为262亿元, 同比增速 16.4% ,2010-2018 年复合增速为 17.5%。随着我国进入老龄化社会,人均 GDP 的提高以及人们对于高水平生活需求的提高, 国内骨科植入物的市场有望维持 15%以上的增速;

四、产业链投资机会

1、全产业链布局,掌握技术及成本优势:铂力特

2、细分环节深度布局、技术壁垒极高:

(1)制粉环节:掌握高温合金、钛合金高附加值产品企业:欧中新材料、南通金源智能

(2)核心零部件环节:具备激光器、振镜等设备核心器件国产化企业,技术壁垒高短期内竞争对手难以突破;菲镭泰克(振镜)、创鑫激光(激光器)、金橙子(加工控制系统及振镜)

(3)设备能力突出:铂力特潜在竞争对手,具备赶超能力:易加三维、华曙高科

(4)打印服务专精企业:具备制粉、设备及打印服务技术自主能力,打印服务切入军工或民品市场,know-how型企业;哈特三维(军工+消费电子)、无锡飞而康。