晨壹系案例研究 | M&A Review

文 | 李艺雯

图 | Unsplash

资料来源 | 公司年报、东方财富Choice、公开渠道收集

本文系本公众号此前发布的《科创板首单“A控A”案例:迈瑞医疗收购惠泰医疗 | M&A Review》一文下篇。

01 并购女王“刘晓丹”

晨壹投资创始人刘晓丹女士于2000年加入了专注于企业并购的财务顾问公司东方高圣。2003年,刘晓丹带团队离开东方高圣,来到汉唐证券。2004年8月,汉唐证券因自营等业务亏空宣布破产,刘晓丹辗转来到了联合证券。2006年,华泰证券购入联合证券。2011年,刘晓丹正式主管华泰联合大投行业务。在刘晓丹的领导下,华泰联合的业绩在行业内一路遥遥领先,2012年,刘晓丹升为华泰联合总裁。其在任职期间,操刀了360私有化、迈瑞医疗IPO、药明康德中概股回归等多个明星案例。

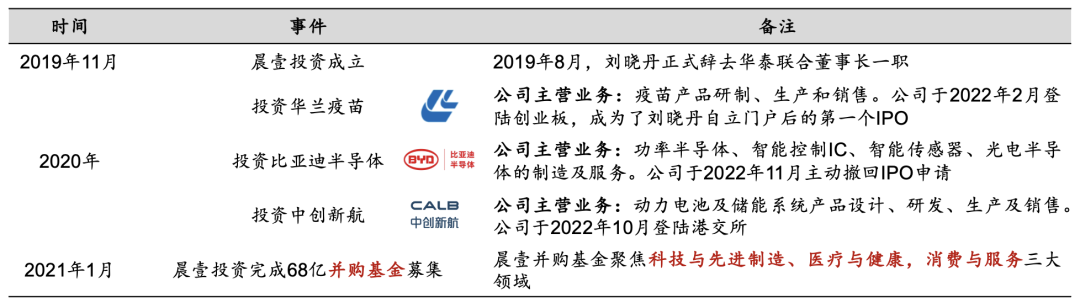

02 晨壹并购基金发展时间线

2019年8月,刘晓丹正式辞去华泰联合董事长一职。同年11月,晨壹投资成立。

2020年,晨壹投资先后出手华兰疫苗、比亚迪半导体、中创新航等明星项目。

其中,华兰疫苗(301207.SZ)成立于2005年,是从事疫苗产品研制、生产和销售的高新技术企业。2022年2月18日,公司首次登陆深交所创业板。

比亚迪半导体成立于2004年,主要从事功率半导体、智能控制IC、智能传感器及光电半导体的研发、生产及销售。自成立以来,公司以车规级半导体为核心,同步推动工业、家电、新能源、消费电子等领域的半导体发展。2022年11月23日,公司撤回在深交所创业板的上市申请。

中创新航(03931.HK)成立于2015年,主要从事动力(EV)电池及储能系统(ESS)产品设计、研发、生产及销售。主要产品包括动力电池的电芯、电池模组和电池包,以及储能系统产品。2022年10月6日,公司首次登陆港交所主板。

2021年1月,晨壹投资宣布完成68亿并购基金募集,基金将聚焦科技与先进制造、医疗与健康,消费与服务三大领域。

03 站在晨壹背后的LP

晨壹并购基金的出资阵容可谓相当豪华。主要出资人以大型保险公司、知名母基金、上市公司等机构投资人为主,同时还有多家龙头企业创始人、核心高管或其家族办公室参与其中。

在最近几年的PE/VC市场中,由于马太效应的加剧,设立新基金变得愈发困难。根据清科研究中心的数据,2021年,90%的新基金的募集规模低于10亿元人民币;而募资规模超过10亿元的人民币的基金中,超过一半由国有资本背景的基金管理。而超过100亿元人民币规模的基金则完全由国有资本背景的基金管理。晨壹投资的这只并购基金,是当年为数不多由民营机构募集的大规模基金之一。

2024年3月21日,晨壹投资宣布:原阿里巴巴集团(BABA.N/09988.HK)董事会主席兼首席执行官张勇(逍遥子)将加盟晨壹基金,和创始人刘晓丹共同担任管理合伙人,携手探索并购基金新未来。在市场环境经历重大变化,投资逻辑发生系统性转变之际,张勇的加入,或将助力晨壹基金升级迭代,更好地把握新一轮发展机遇。

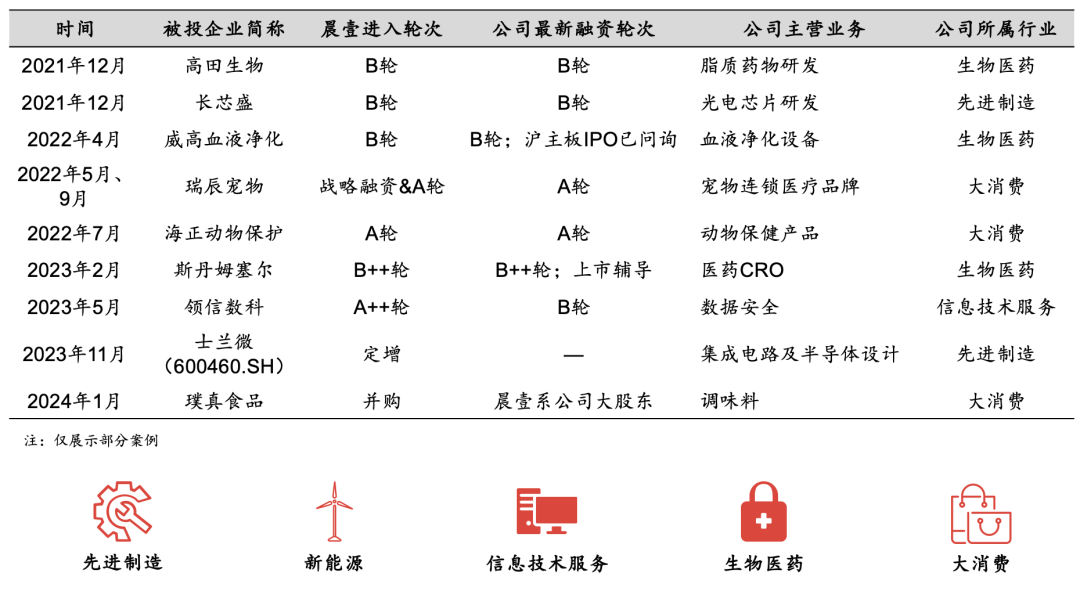

04 晨壹并购基金出手案例

观察晨壹并购基金自2021年1月以来的出手案例,可以看出基金投资范围确以先进制造、新能源、信息技术服务、生物医药及大消费为主。

近年来,在PE/VC领域中,“投早投小投科技”的投资策略备受推崇。尽管晨壹在大型并购案例上展现了卓越的操盘能力,其投资布局也覆盖了从天使轮至C轮,到新三板及上市公司的定向增发等多个阶段。然而,值得注意的是,晨壹投资的核心投资焦点仍然侧重于早期阶段,这一比例充分展现了晨壹投资对于初创及成长型科技企业的重视和青睐。

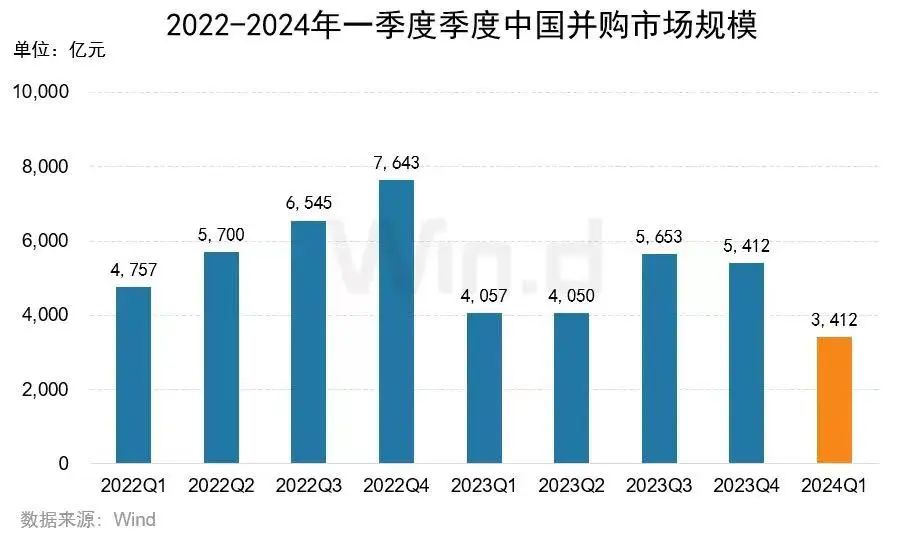

05 2024Q1中国并购市场回顾

根据Wind统计数据,2024年Q1,中国并购市场共披露了1,615起并购事件,同比下降6.86%;交易规模约3,412亿元,同比下降约36.96%。

从各参与方所属地区分布来看,2024年一季度中国并购市场活跃的地区排名前三的分别是香港,并购交易规模为975亿元,同比上升654.72%;第二名为上海,交易规模为855亿元,同比下降24.62%;第三名为辽宁省,交易规模为725亿元,同比上升1,119.32%。其中香港和辽宁省的并购交易规模同比快速上升皆是因为万达子公司大连新达盟近期引入新的战略投资者这一笔高达600亿元的私募股权市场交易事件。

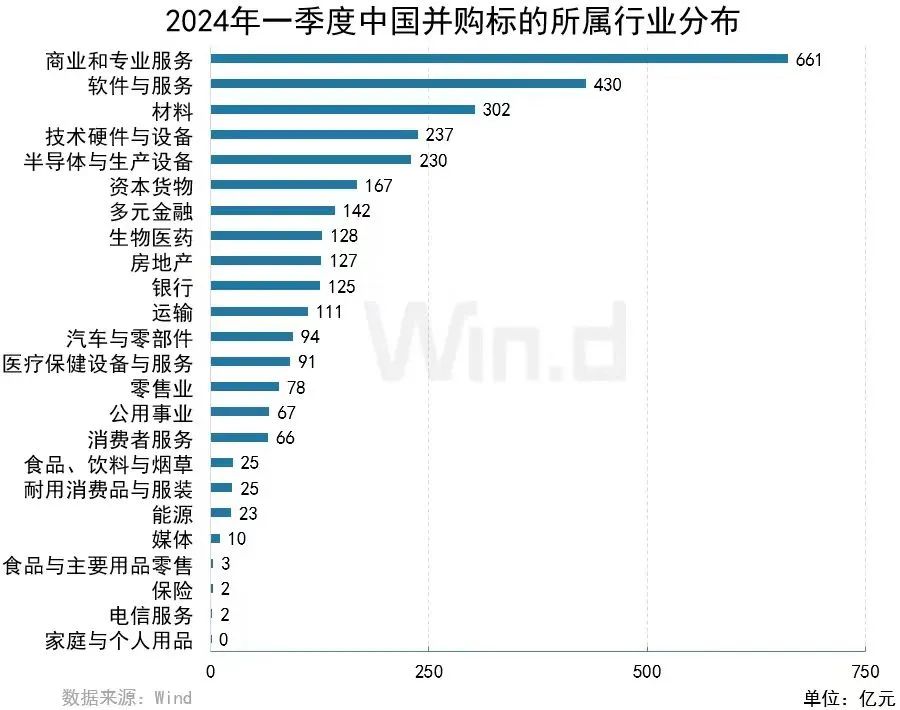

从并购标的方所属的行业分布来看,并购规模排名前三的行业分别是商业和专业服务,交易规模为661亿元,同比上升499.62%;软件与服务行业交易规模为430亿元,同比上升214.13%;材料行业交易规模为302亿元,同比下降48.54%。

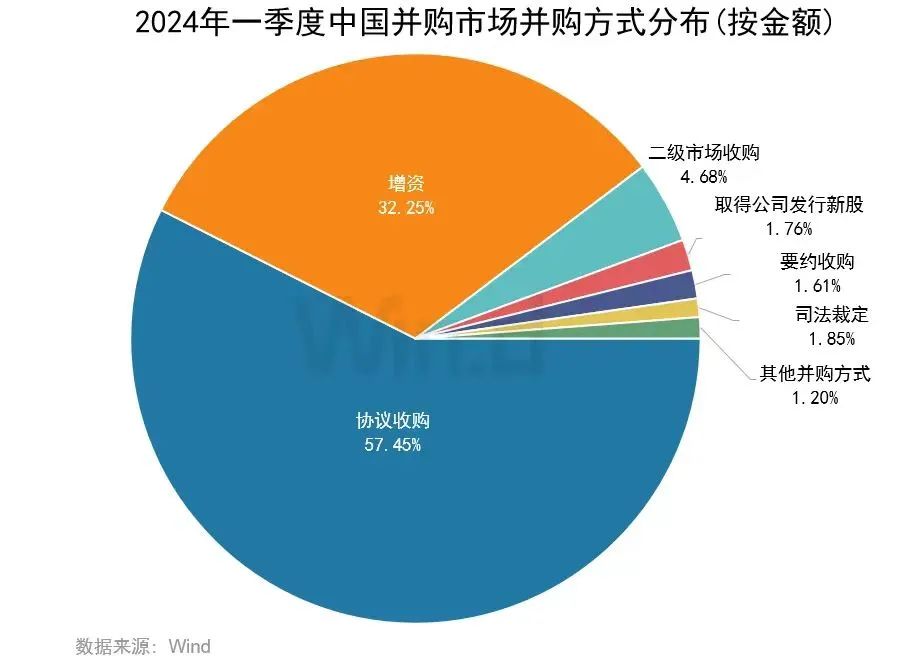

从并购方式分布来看,协议收购类并购事件以1,971亿元的规模位列第一,占到总体规模的57.45%;增资类并购事件以1,106亿元的规模位列第二,占到总体规模的32.25%;二级市场收购事件161亿元为第三位,占到总体规模的4.68%。

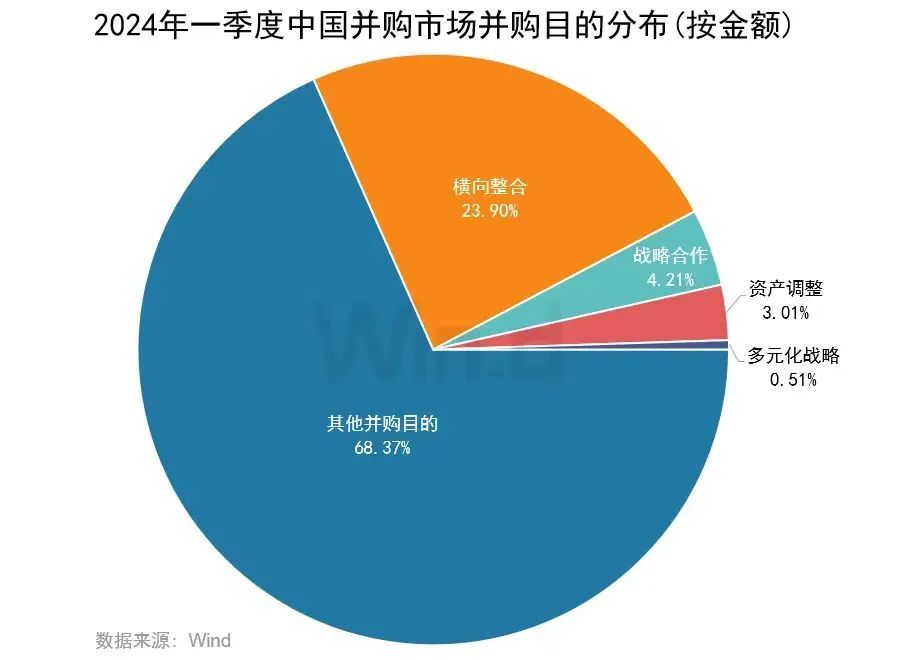

从各参与方的并购目的分布来看,横向整合类的并购事件以825亿元规模占到总体交易规模的23.90%,战略合作和资产调整分别以145亿元和104亿元占到总体交易规模的4.21%和3.01%。

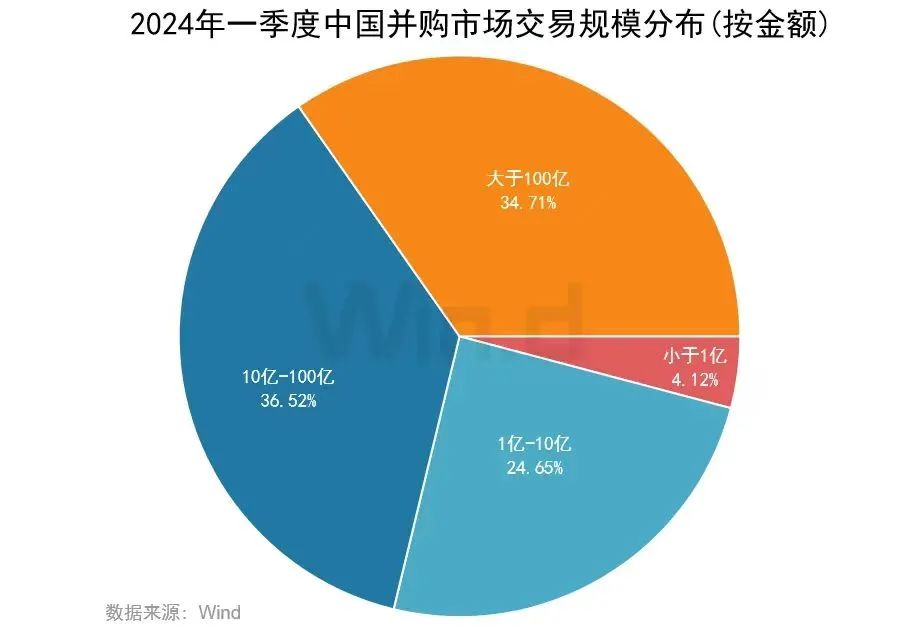

从并购规模分布来看,交易金额在10亿元到100亿元的事件占比最高,占总体交易金额的36.52%。占比第二高的是交易金额大于100亿元的事件,占总体交易金额的34.71%。

结尾处,引用晨壹投资于2023年10月8日发布的《一级市场并购退出到底难在哪儿?》一文中的一段话:

“周期调整过程中市场参与方必然会遭遇退出策略转型的阵痛,中国市场在发展过程中也需要时间逐渐走向成熟。投资人、创业者、中介机构、产业及财务买家等市场各方若能具备突破自我主动创新的勇气,保有持续探索积累经验的耐心,终将会迎来一个退出更加多元化更加灵活的市场环境。

声明:本文旨在沟通信息,交流分享,不作商业用途。在任何情况下,本文中的信息或所表述的意见不构成对任何人的投资建议,任何人依据或者使用本文信息作为或不作为所造成的一切后果由行为人自行负责。