一、碳纤维复材行业概述

1、国内及江西省碳纤维复材行业发展现状

我国高端新材料技术和生产偏弱,近年来产能虽有显著提高,但未能满足国内高端产品需求,材料强国之路任重而道远,尤其是军工在军工高性能纤维材料领域。根据工信部2019年的报告显示,我国新材料产业还有32%的关键材料处于空白状态,需要进口关键新材料达52%,进口依赖度高,存在巨大的国产化空间,其中在高性能纤维材料市场,高性能碳纤维及其复合材料、高性能对位芳纶纤维及其复合材料、超高分子量聚乙烯纤维等亟需国产化。

2、行业产业链结构及江西省所处产业链环节

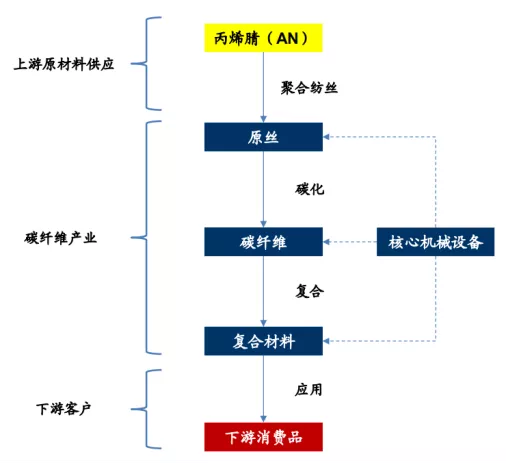

碳纤维复合材料产业链环节较长,涉及从上游石化原材料、原丝制备、编制成型到产品成型制备等多个流程,其中以最具代表性的碳纤维复材为例,产业链如下所示:

碳纤维产业链包括“上游原丝—碳纤维—中间体—复合材料—应用领域—维护回收”,还涉及丙烯腈等上游化工原料、预浸料中的上浆剂和树脂等基本材料。各个环节之间包含各种制备工艺,如原丝需要经过预热、预氧化、碳化等过程形成碳纤维,碳纤维中间体经过热压罐成型、快速成型、拉挤工艺等不同工艺形成最终产品等。

图 聚丙烯腈(PAN)基碳纤维行业产业链

碳纤维产业链可分为原材料供应、碳纤维产业和碳纤维应用三个环节。碳纤维产业链上游为石油化工行业,主要通过原油炼制、裂解、氨氧化等工序获得丙烯腈;碳纤维企业通过对以丙烯腈为主的原材料进行聚合反应生成聚丙烯腈,再以其纺丝获得聚丙烯腈原丝,对原丝进行预氧化、碳化等工艺制得碳纤维,通过对碳纤维和高质量树脂的加工以获得碳纤维复合材料以满足应用需求。

目前国内军用碳纤维原丝及碳纤维生产集中在山东威海、江苏丹阳、吉林省吉林、江苏常州等区域,江西省在整个产业链中处于下游复合材材料成型环节,此外四川成都、天津、江苏扬州、安徽宿州等地也具备军工碳纤维复材成型能力,考虑到国内军用碳纤维材料渗透率仍有较大提升空间,各地企业均处于高速成长期。

3、大力发展碳纤维复材产业的重要意义

(1)高性能纤维复合材料是国防装备实现轻量化的重要关键材料之一。以碳纤维为例,碳纤维复合材料是飞机大型整体化结构部件的理想材料,与常规材料相比,使用碳纤维复合材料可使飞机减重20%-40%;复合材料还克服了金属材料容易出现疲劳和被腐蚀的缺点,增加了飞机的耐用性;复合材料的良好成型性可以使结构设计成本和制造成本大幅度降低。航空航天领域对碳纤维的需求主要来自两大方面,一是不断增加的碳纤维复合材料的应用比例,二是新增的飞机订单。

(2)高端纤维复合材料进口替代需求迫切。目前以碳纤维材料为代表的先进复合材料,是新材料领域用途最广泛、市场化最高的材料,被誉为“新材料之王”。全球碳纤维市场需求近年快速增长,我国也抓住机遇,发展成为全球第二大碳纤维生产国。但是,我国碳纤维产业相比起国外还存在企业产能利用低、高端产品少、应用开发难的问题,下游行业还是严重依赖进口碳纤维产品。在当前国际环境下,实现碳纤维规模生产和应用开发的双自主化,是提升我国国防和制造业实力,保障供应链稳定的关键。

图 世界碳纤维需求增长趋势(千吨/年)

自2015年来,行业估计世界碳纤维需求量一直保持约12%的增长,但受疫情影响2020年全球对碳纤维需求量总计10.7万吨,相比2019年仅增长3%。总销售金额约26.15亿美元,同比下降8.8%,主要原因在于疫情导致航空业重挫影响了高价值的高性能碳纤维销售。风电领域则成为行业维持增长的主要推动力,碳纤维需求量在疫情下依然保持了20%的年增长。

江西省军用碳纤维需求主要来自景德镇航空工业昌飞和南昌洪都航空,其中昌飞碳纤维需求以军用直升机为主,下属碳纤维厂自主供应为主,部分碳纤维产能委外生产;洪都航空碳纤维需求近年来增长较快,其中国产民机、新型教练机、精确制导武器等装备带动碳纤维产品高速增长。

2、江西碳纤维复材在全国区域内行业地位

目前江西省在碳纤维复合产业布局偏下游复合成型环节,鉴于上游碳纤维原丝及碳纤维制备需要长期技术积累及工程实践,短期内较难突破,但是下游成型环节已在景德镇及南昌等区域形成一定规模,未来借助省内军工产业资源,有望将产业链继续做大做强。

3、江西省碳纤维复材产业在国内竞争优劣势

(1)行业竞争优势

江西省拥有昌飞和洪都航空两大军机主机厂,其中昌飞军用直升机、洪都航空军用教练机、精确制导弹武器、隐形无人机均是碳纤维复材的重要应用领域。如今美国以F-22和F35为代表的第四代战斗机上碳纤维复合材料用量已经分别达到24%和36%,在美国B-2隐身战略轰炸机上,碳纤维复合材料占比更是超过了50%。江西省背靠两大军机主机厂,市场资源丰富、产业链配套先发优势显著。

(2)行业竞争劣势

江西省在碳纤维产业配套企业起步相对较晚,尤其是上游碳纤维原丝、预浸料等核心环节缺失,短期内难以自主突破,下游碳纤维成型环节已形成一定规模,相比成飞集团和沈飞集团下属的配套企业,规模相对较小,但仍有较大追赶空间。

(3)江西省高性能纤维行业主要参与企业及地域分布

目前江西省高性能纤维产业规模相对较小,尚未形成完整产业链及区域产业聚集,目前涉及复合成型企业分布在景德镇、赣州及新余等地,行业内代表性企业如下所示:

三、江西碳纤维复材行业投资价值分析

1、拥有投资价值的产业链环节

军用材料参与批产型号验证周期长,尤其中航空装备要求最为严格,从方案论证、初样阶段、试验测试到定型列装周期持续5~10年不等,但是一旦定型后很难被替换,经济汇报周期长。鉴于江西现有高性能纤维复合产业基础,下游复合成型环节具备较好切入机遇,主要因素为两方面:

(1)主机厂订单饱满,产能压力大、交付任务重,当前推行“小核心、大协作”模式将部件加工成型环节大量委外,以昌兴航空为代表的材料复合成型企业面临历史性发展机遇期;

(2)复合形成环节相比原材料研发时间周期短,借助本土主机厂优势资源,在出色的质量管控、效能提升基础上,更有利于行业后进入者弯道超车。

2、具备潜在投资价值的企业

根据前期对江西省内高性能纤维材料企业调研,从企业成长阶段及发展潜力来看,首推昌兴航空,公司拥有碳纤维复材模具、成型制造及加工完整产业链,资质齐全、技术国内领先,研发与制造实力在江西省乃至全国领先。近年来公司迈入快速成长通道,公司2020年产值2亿元,预计十四五末公司产值达6~8亿元。

四、发展碳纤维复材产业对我国及江西省重要意义

1、我国国产碳纤维产业多年来一直有“企业多,需求大,高产能,低产量”的特点,主要原因在于与国外产品的竞争劣势导致国产碳纤维需求低,再加上企业技术的落后导致无法充分释放产能。在产品研发应用方面,长期“摸着日本东丽过河”,以仿制为主,比较缺乏创新性。碳纤维作为国家重点关注的战略物资,其产业发展直接关系到我国国防和制造业的稳定,是彰显我国创新能力和研发能力的进步,保障民生供应链安全的重要发展目标。

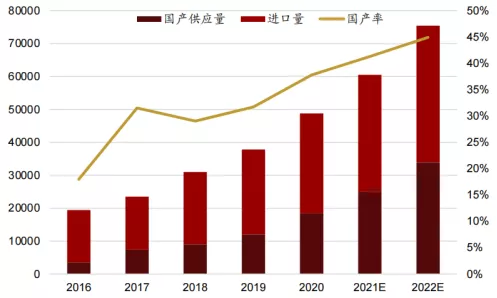

2、国内企业在不利条件下,部分国内企业抓住了2016年后碳纤维需求爆发式增长的机遇,实现技术突破完成了部分碳纤维产品的国产替代,推动我国成为世界第二大碳纤维生产国。2020年中国碳纤维的总需求为48,801吨,相比2019年增长29%,对比2016年的19563吨,复合年增长率高达20%;其中,国产碳纤维供应量为18450吨,量相比2019年增长了53.8%,碳纤维供给国产率也由31.7%增至37.8%。2020年美国日本皆因政策收紧碳纤维对中国的出口,我国碳纤维产业提高自给率实现国产替代不仅是趋势,也是紧迫的任务。

图 我国碳纤维国产供给量(吨)和进口量(吨)及国产率

3、江西省借助自身主机厂产业优势,大力培育一批高性能纤维成型制造企业,形成以军品为主、民品为主的产业集群,同时向产业链上游通过引入纤维产线或扶植新型原丝企业进行拓展,完善省内高性能纤维产业链,尤其是航空航天高附加值领域,逐步打造出一批军工高性能纤维领域头部企业,进一步夯实江西军工产业基础。