一、相关概念

私募基金份额二级交易市场(即PE二级交易市场),是以私募股权投资基金份额为标的进行买卖、转让和流通的市场。广义的私募基金份额二级交易市场,还包括对非上市公司股权等投资项目权益进行交易的市场。

S基金(Secondary fund)又称PE二级市场基金或私募股权二级市场基金,是专注投资于私募股权二级市场的基金。S基金与传统私募股权基金的不同之处,在于传统基金直接收购企业股权,交易的对象是企业;而S基金是从投资者手中收购企业股权或基金份额,交易对象为其他投资者。S基金(Secondary Fund)作为PE二级市场重要的参与者,在PE二级交易中十分活跃,S基金有利于私募股权的流转与交易,激发私募股权市场的活力。

二、分类

(一)按交易模式分类

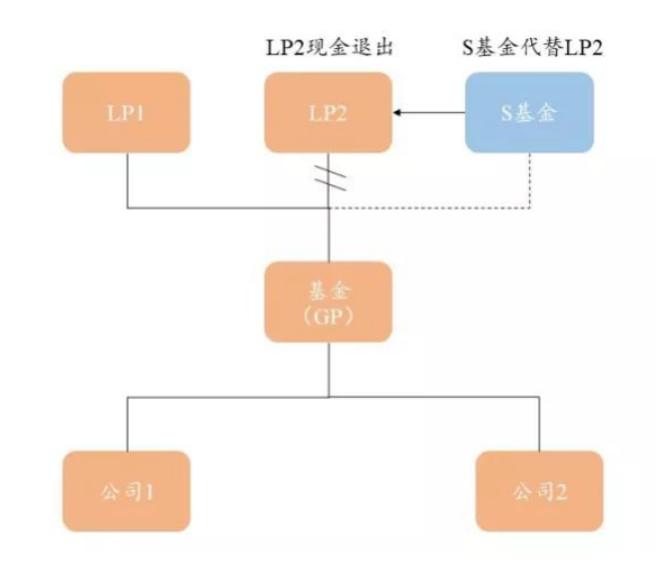

1、LP型

图片来源:独角汇

LP型交易是S基金市场中最基础也是最常见的模式,S基金从原LP手中直接购买其所持有的私募股权基金份额。通过此种交易,原LP可以便捷退出,达到提早获得收益、调整投资策略、规避IPO退出限制和锁定基金回报等目的。

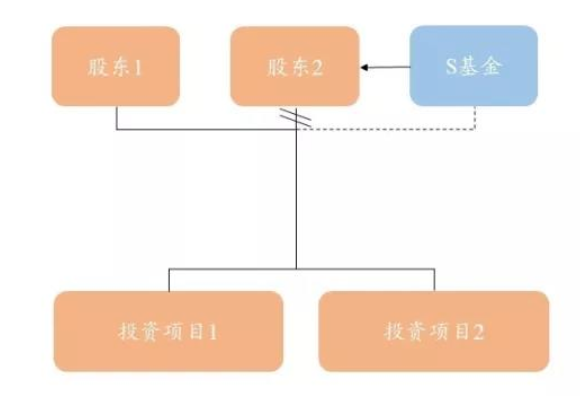

2、直投型

图片来源:独角汇

直投型交易方式是指S基金直接从项目原有股东手中购买其所拥有的直接投资组合,取代原有股东。对于原有股东,此种交易方便其变现,并且避免增加零散售卖资产的时间和成本,同时避免拆分投资管理团队。

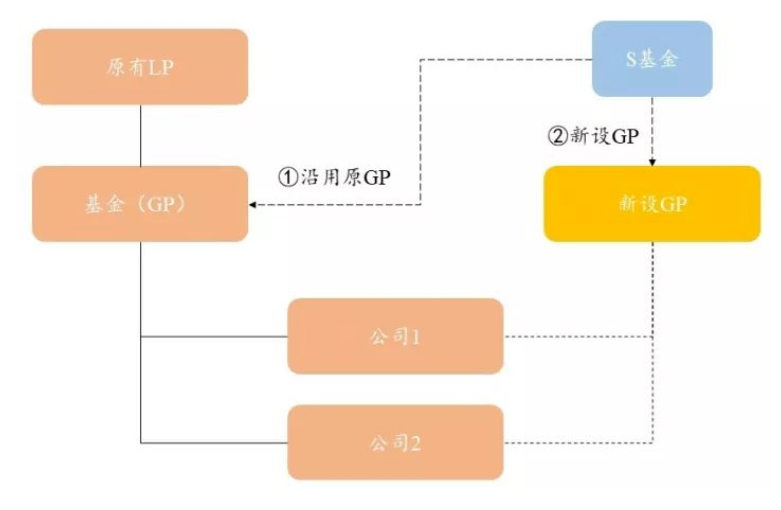

3、收尾型

图片来源:独角汇

在收尾型S基金交易中,S基金将即将到期阶段的私募股权基金作为交易标的,购买其剩余资产。此类交易可以帮助全部原有LP提前退出,加速锁定基金回报。

在此类交易中,GP也存在变化的可能性,即S基金可以沿用原有GP也可以新设GP,若S基金选择新设GP进行管理,还可以使得原GP更快释放管理精力。

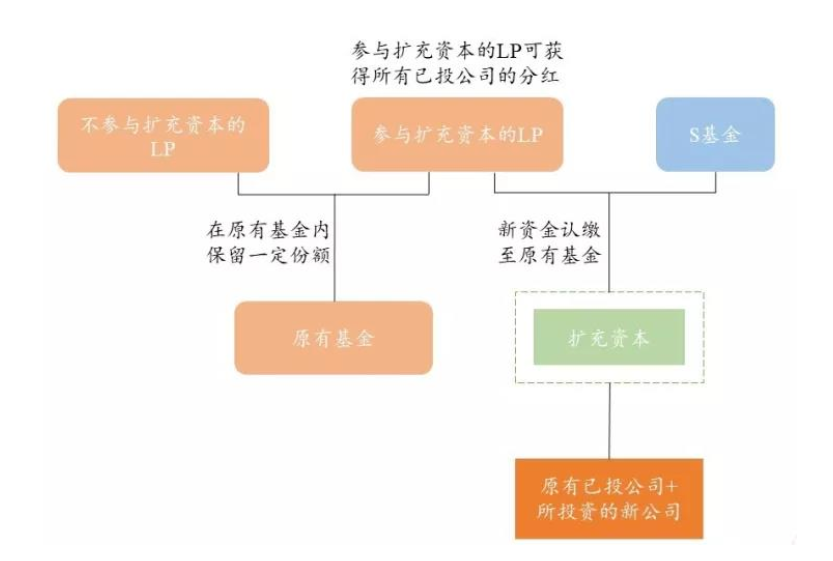

4、扩充资本型

图片来源:独角汇

扩充资本型S基金交易与前三种交易模式目的不同,前两种交易为私募股权份额原持有人的退出方式增加了可选项,刺激了私募股权二级市场的活跃度。

而扩充资本型S基金交易的目的在于解决GP募资难题的问题,此种类型交易可以增加基金规模,为现有LP提供增资机会。对于S基金而言,该方式提供了现有投资组合的投资机会,并且无需设立新的GP管理项目,方便快捷。

(二)按投资分散程度分类

1、综合型S基金

综合型S基金,顾名思义是一种非专注于某种特定类别、地域、行业等限制条件的S基金。相比于专注型S基金,综合型S基金拥有更广泛的投资机会,资产配置范围更广,投资策略也更灵活,因此比专注型S基金风险更小。鉴于S基金投资的机会性,为了能覆盖更多的投资机会,全球知名的S基金公司大多设置综合型S基金,因此,综合型S基金是目前更加主流的投资模式。

2、专注型S基金

相对于综合型,市场中也存在专注型S基金,可以将专注型S基金细分为专注于基金类别、专注于地区、专注于行业以及专注于投资阶段的四种类型。专注型S基金,一般是因为管理人在某领域拥有一定的专业优势和经验,能够通过此类S基金获取超过综合型S基金的更高收益。

(1)专注特定基金类别的S基金:虽然在PE二级市场起始阶段,并购基金是市场中的主要交易标的,但由于交易并购基金所需要的资金规模较大,造成此类交易门槛较高。基于此,于是,一些S基金将投资标的转向了风险性较高、价格易打折的VC基金,进而诞生了专注于VC基金份额的S基金。此类基金通过选出当前业绩不佳、但有增值潜力的标的,通过低价收购,培养再收获的模式,取得丰厚回报。

(2)专注特定行业的S基金:此类基金的设立是管理人认为该领域可能存在一定机遇,也可能是因为管理人在该行业拥有丰富的经验和深厚的资源。

(3)专注特定地区的S基金:此类基金的设立是因为管理人拥有该地区的基金运营经验,熟悉该地区的行业情况及政策情况,拥有广泛的资源网络。

(4)专注特定投资阶段的S基金:虽然大部分S基金投资的阶段是基金的中后期,但市场中也存在专注于投资早期阶段的S基金,即早期S基金。此类基金的特点是风险相对更高,但相应的成长潜力也更大,潜在的回报也更高。

三、国内外发展情况

(一)国外发展情况

国外S基金开始较早,根据其发展情况,可以将发展历程分为三个阶段:

1、开端(1990年之前)

1982年,成立于美国的Venture Capital Fund of America(VCFA),首次提出“PE二级市场交易”概念。1990年,Coller Capital在英国成立,该公司专注于S基金的投资,标志着S基金开始在欧洲发展。

2、稳定发展阶段(1990年-2018年)

在1990年代,相较于同时期美国PE行业的高速增长,S基金作为小众细分市场,成长较为缓慢。2000年,随着美国互联网泡沫破灭,许多PE投资人寻求提前退出,致使PE二级市场交易逐步开始活跃,促进了S基金的发展。

2008年,美国金融危机导致不良资产率上升,PE二级市场交易中出售基金权益的金融机构激增,供给增加,但由于经济环境的不稳定,需求量较少,所以成交量不大,直到2010年左右,PE二级市场交易开始大幅增加。

近年来,受益于PE行业的成熟发展和GP主导的二级市场交易增加,整个PE二级市场交易保持稳定增长。2013年至2018年,PE二级市场交易量持续稳定增长,到2018年末,市场交易量达750亿美元,创历史新高。

3、快速发展阶段(2018年之后)

2020年以来,虽然全球经济受到疫情的负面影响,但PE二级市场成交量却继续创新高。全年募资额为955.7亿美元,较上年增加624.4亿美元,同比增长188.5%。根据Coller Capital发布最新一期Global Private Equity Barometer显示,77%的受访LP投资中包含PE二手份额,且其中超过25%的LP在S基金上的投资额占整体PE投资出资承诺总额的10%以上,5%的LP投资S基金的总额占全部PE投资额超30%。与此同时,超过21%的LP在未来3到5年里进一步加大PE二手份额的投资。

对于亚太地区,35%的亚太地区投资者计划未来三到五年内在资产配置中增加PE二级投资的份额,显示亚洲PE二级市场正处于增长的临界点。

2021年S基金交易量可能继续创造新高。据估计,2023年亚太地区PE二级市场的规模将达到200亿美元。

(二)国内发展情况

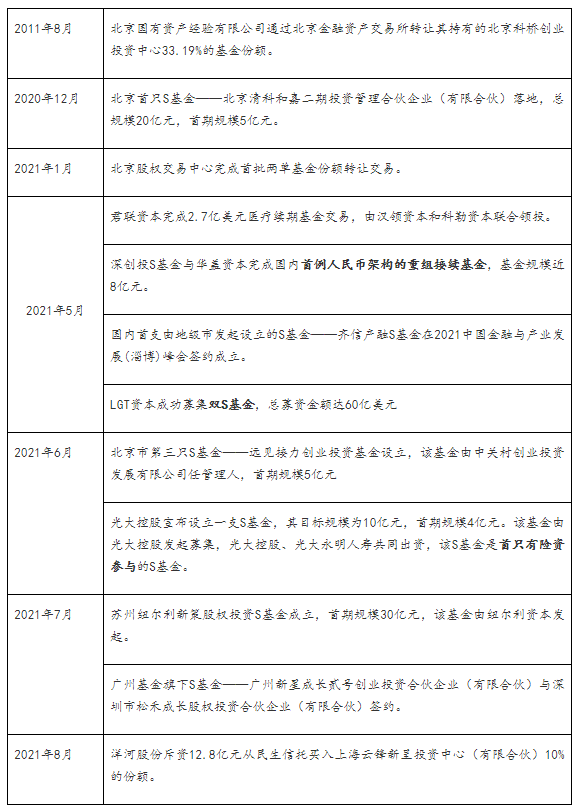

国内S基金市场与国外相比起步较晚,直到2011年才产生第一笔交易,但由于缺乏需求,自此之后该市场就陷入沉寂,直到2020年该市场才重新受到关注。本文对该市场中国内的政策及交易事件进行了简单梳理。

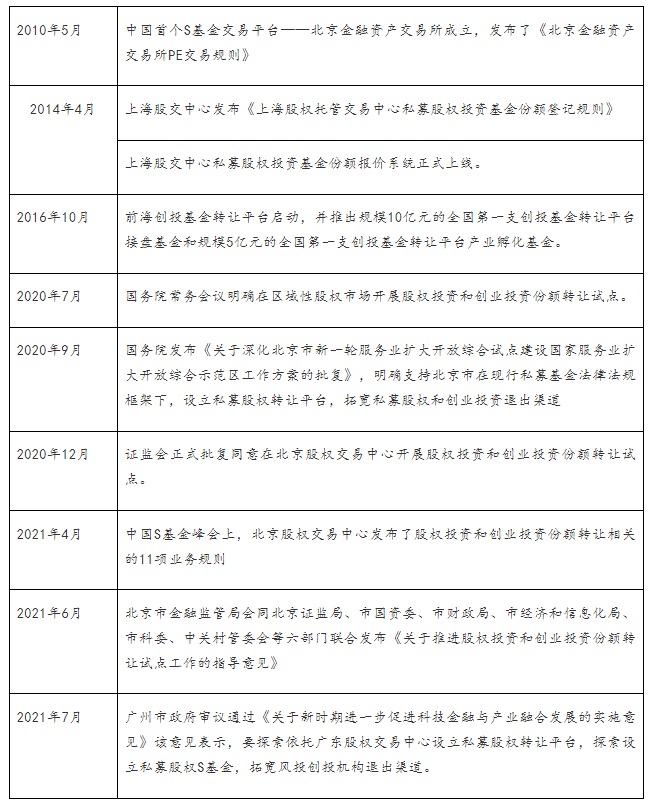

1、政策及监管情况

北京和上海分别于2010年和2014年设立了S基金交易平台并发布了交易规则,但鲜有交易发生。直到2020年,由于市场的需求使得管理们重新关注了该市场。截止目前,国内 S基金交易平台尚属于试验阶段,各交易平台具有极强的地方性,以北京为例,《关于推进股权投资和创业投资份额转让试点工作的指导意见》规定,在北京股权交易中心进行交易的参与者,其出让方必须为“在京注册登记”的管理人。地方性的特征也会给平台运营的合规性和统一性带来一定的问题。随着S基金市场的逐渐活跃,未来应当会出现统一的平台。

2、交易情况

通过梳理国内交易的情况,我们可以看到,国内早在2011年就发生了S基金交易,但直到2020年之前,该市场十分不活跃。究其原因,还是因为对于国内私募股权投资行业,退出方式并不算多,其中投资者最希望的方式还是通过IPO进行退出,该种方式可以最大限度的取得收益。但IPO退出本身也存在弊端,一是等待期较长,期间会受到公司发展及经济环境影响,有一定的不确定性;二是限制出售条款影响流动性,三是IPO方式过程繁琐,手续较多,同时也需要支付较高的费用。2009年到2011年期间国内市场上集中设立的私募基金从2019年开始陆续进入清算退出期,于是S基金作为一种方便的退出方式,受到了市场的关注。

2019年以来,国内S基金市场交易逐步升温,私募股权基金份额转让需求明显增多。2020年全年累计交易267起,覆盖251只基金,市场公开统计累计交易金额达264.45亿,同比增长38.89%。2021年开始呈现爆发趋势。