作为新能源汽车产业的重要一环,退役电池回收暗藏风险。如何避免新能源汽车“爆发式增长”带来“爆发式污染”,值得警惕。

由于锂电池容量低于80%便不再适用于新能源汽车,因此随着新能源汽车行业的快速发展,会产生很多退役电池,若这部分退役电池不当会带来严重的环境污染,违背了使用新能源汽车“环保”的初衷。据测算,1块20克质量的手机电池可使1平方公里土地污染50年左右,更大更重的电动汽车动力电池,含镍、钴、锰等重金属,电解液中的六氟磷酸锂在空气环境中容易水解产生五氟化磷、氟化氢等有害物质,或对环境带来更大威胁。因此,面对数量剧增的退役动力电池,必须要建立完善的回收处理体系,才能避免其对环境带来严重的危害。

全球新能源汽车行业发展迅速,2020 年全球新能源汽车销量 309.52 万辆,同比增长40.16%,其中纯电动汽车销量 212.61 万辆,同比+29.58%,在新冠肺炎疫情的冲击下逆势增长。预计 2021-25 年全球新能源汽车销量增速有望在 30%以上,到2025 年销量将突破 1300 万辆。

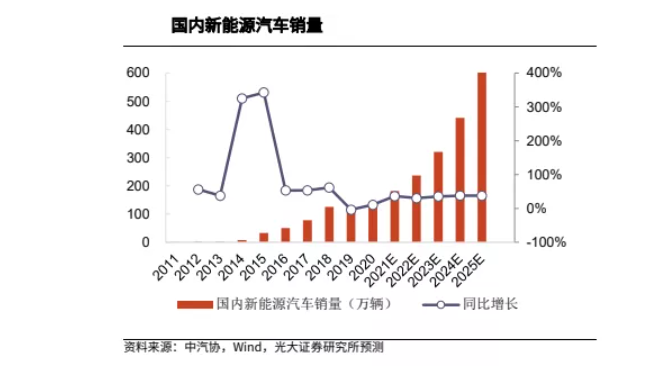

中国新能源汽车产业于 21 世纪初期兴起,自 09 年“十城千辆”工程启动,2013-14 年推广应用新能源汽车并免征购置税,2015 年 4 月财政部发布《关于2016-2020 年新能源汽车推广应用财政支持政策的通知》,对新能源汽车购买给予补助实行普惠制,财政补贴成为推动中国新能源产业的主要增长力量。随着新能源汽车购置补贴逐步退坡,2017 年开始推行的“双积分”政策接力继续推动新能源产业发展。预计我国新能源汽车销量未来 5 年增长率稳定在30%-40%,到 2025 年有望超过 600 万辆。

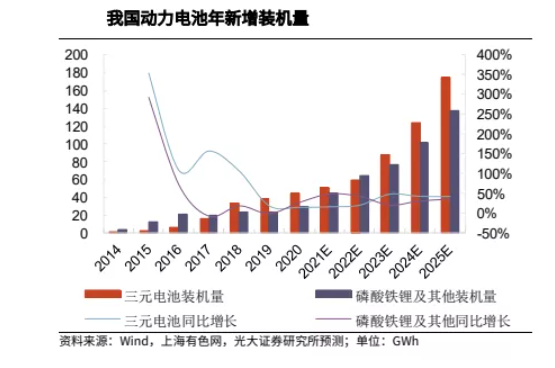

在电动汽车市场快速增长带动下,动力型锂离子电池继续保持快速增长势头。按照正极材料动力电池可分为三元电池、磷酸铁锂电池及其他电池。目前看,海外以三元电池为主,国内三元电池和磷酸铁锂同步发展。全球动力电池年新增装机量保持稳定增长,我们预计 2025 年装机量可达 623GWh;国内装机量可达312GWh。其中三元电池装机量达 174.5GWh,磷酸铁锂装机量达 137.4GWh。

(一)三元电池:

1、在循环充放电过程中电池容量会逐渐衰减,当衰减至 80%以下时,便达到退役状态。通常,动力电池的服役年限在 5 年左右。假设三元电池与磷酸铁锂电池的有效寿命均为 5 年。因此,截至目前,第一批动力电池己经到达退役年限,今后将迎来较为持续且不断扩大的动力电池回收市场。在此假设下,2014年装机的三元(磷酸铁锂)电池将在 2019 年全部拆解回收,2015 年装机的三元(磷酸铁锂)电池将在 2020 年全部拆解回收,以此类推。

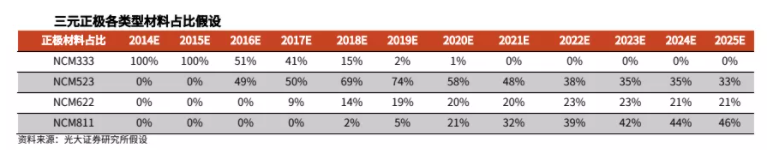

2、对退役三元电池的处理主要采取拆解回收的方式。拆解回收主要是对正极材料中的钴、镍、锰、锂等金属材料的回收再利用,而正极材料又分为 NCM333、NCM523、NCM622、NCM811 等,且不同的技术路线能量密度不同。随着三元电池行业的发展,高镍、无钴成为主要发展趋势,对未来年份正极材料各金属占比进行假设,并进行测算。

(二)磷酸铁锂电池:

1、2017 年 9 月 28 日,工信部、财政部、商务部等五部门联合公布了《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》即“双积分”政策,强调提高新能源车电池能量密度。由于磷酸铁锂电池能量密度的劣势,其市场竞争力一度下滑。补贴政策退坡后,由于钴价的持续走高,无钴电池受到市场青睐,而高镍三元电池的安全性还有待进一步提升,同时 CTP 技术的不断深化及对低成本电池的需求提升,磷酸铁锂电池重新焕发生机。

2、磷酸铁锂退役电池宜采用先梯次利用,后拆解回收的处理顺序。目前,回收及梯次利用体系尚不健全,锂元素回收也存在经济性问题,随着政策的支持,以及随着储能市场兴起以及锂资源约束,预计市场和经济性会逐步好转。在测算中,对梯次利用比例进行假设,比例从 2019 年的 5%逐步提高到2030 年的 80%,而对没进入梯次利用体系的磷酸铁锂电池做了相对极端的假设,即假设其进入了拆解及材料回收体系,否则将污染环境,产生环境成本。

3、假设提升前的磷酸铁锂正极度电质量为 2.4kg/kWh,提升后变为2.3kg/kWh,并假设 17-20 年市场逐步从低能量密度铁锂电池过渡为高能量密度铁锂电池,磷酸铁锂电池报废前后的能量密度不变。

4、储能是磷酸铁锂电池的应用场景之一,但由于其应用周期较长,一般是 15-20年以上,故暂时不考虑储能市场磷酸铁锂电池的报废。

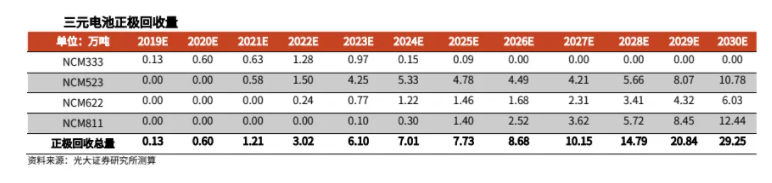

5、对于梯次利用后的磷酸铁锂电池,3 年后再进行拆解回收锂元素。对于三元电池估算如下:2019 年预计可回收三元正极 0.13 万吨,随后逐年递增至 2030 年的 29.25 万吨。

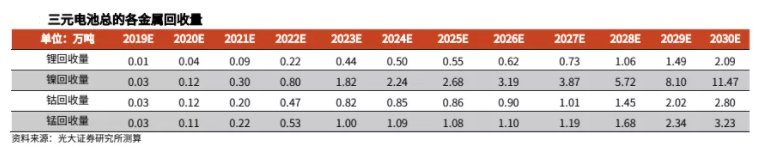

根据各类型三元正极测算金属回收量,加总得到三元电池总的各金属回收量:

1、NCM333:随着 2014 年安装的 NCM333 三元电池于 2019 年开始退役,2019 到 2022 年 NCM333 回收量逐步增加,2022 年达峰值 1.28 万吨,随后由于 NCM333 的退出而逐步减少,至 2026 年回收量归零;

2、NCM523:2016 年开始进入市场的 NCM523 于 2021 年开始报废回收,随后回收量于 23-28 年稳定在 4-6 万吨之间,预计 2030 年上涨至 10.78 万吨;3、NCM622:2017 年流入市场的 NCM622 于 2022 年开始报废回收,回收量小幅上涨,直到 28 年上涨幅度增加,预计 2030 年可回收 6.03 万吨;

4、NCM811:2018 年流入市场的 NCM811 于 2023 年开始报废回收,预计2030 年可增长至 12.44 万吨。

预计 2030 年可回收锂 2.09 万吨,镍 11.47 万吨,钴 2.80 万吨,锰 3.23 万吨。

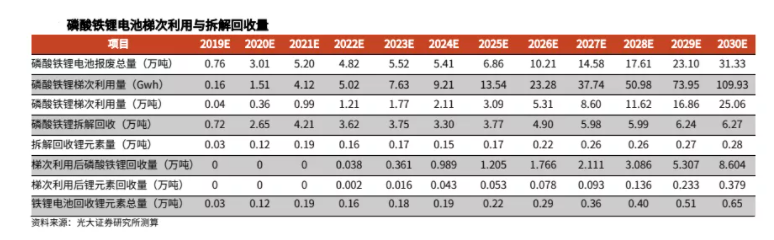

对于磷酸铁锂电池,我们预测:

1)2030 年,报废铁锂电池将达到 31.33 万吨;

2)随着梯次利用逐年上升,预计 2030 年可梯次利用的铁锂电池达 109.93GWh,共 25.06 万吨;其余 6.27 万吨进行拆解回收,可回收锂元素 0.28 万吨;

3)2027 年梯次利用的磷酸铁锂电池将在 2030 年达到报废标准,此时拆解回收8.604 万吨,可回收锂元素 0.379 万吨。二者总计可以回收锂元素 0.65 万吨。

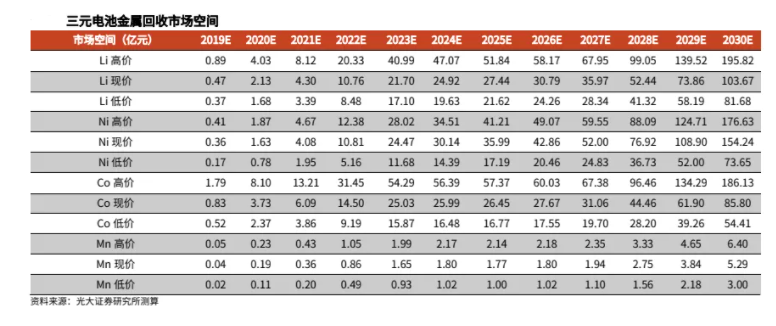

为测算市场空间,选取了三个不同时期的金属价格进行敏感性测算,分为高价、现价(2021/1/22)、低价。其中高价与低价分别采用 2014Q1-2018Q4的历史高价与历史低价进行评估测算。

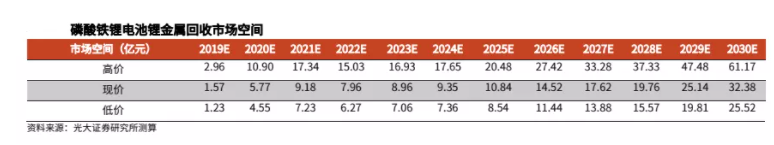

假设磷酸铁锂电池的每瓦时价格从 2014 年的 2.17 元/Wh 降低至 2025年的 0.55 元/Wh,其中 21-25 年降低速度逐渐减慢。梯次利用的残值价格分为高(40%)、中(30%)、低(20%)三档分别进行残值折算。

在金属处于高价时,到 2030 年三元电池锂/镍/钴/锰回收市场空间预计分别为:195.82/176.63/186.13/6.40 亿元。在金属处于现价时,2030 年三元电池锂/镍/钴/锰回收市场空间预计分别为:103.67/154.24/85.80/5.29 亿元。在金属处于低价时,2030 年三元电池锂/镍/钴/锰回收市场空间预计分别为:81.68/73.65/54.41/3.00 亿元。2020-2030 年三元电池累计回收空间在现价情况下将达到 1305 亿元。

在高残值下,2030 年铁锂电池梯次利用市场空间预计 241.24 亿元,中残值时预计 180.93 亿元,低残值时预计 120.62 亿元。中残值情况下,2020-2030 年铁锂电池梯次利用累计市场空间将达到 680 亿元。

在锂金属处于高价时,2030 年磷酸铁锂电池锂元素回收市场空间预计 61.17 亿元,现价时预计 32.38 亿元,低价时预计 25.52 亿元。2020-2030 年磷酸铁锂电池锂累计回收市场空间在现价情况下将达到 163 亿元。

综上,到2030年,我国锂电池回收市场空间总额累计约为2150亿元。