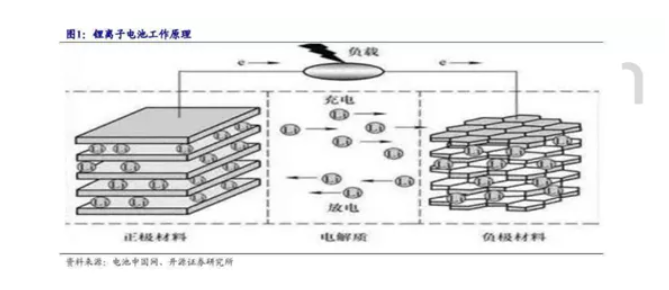

锂离子电池作为一种充电电池,主要依靠锂离子在正极和负极之间移动来工作。在充放电过程中,Li+在两个电极之间往返嵌入和脱嵌。当对电池进行充电时,电池的正极上有锂离子生成,生成的锂离子经过电解液运动到负极。而作为负极的碳呈层状结构,它有很多微孔,达到负极的锂离子就嵌入到碳层的微孔中,嵌入的锂离子越多,充电容量越高。同样当对电池进行放电时,嵌在负极碳层中的锂离子脱出,又运动回正极。回正极的锂离子越多,放电量越高。

随着锂电池应用在中国的大幅增加和深度覆盖,作为锂电池的核心部分,负极材料行业在中国的发展变化显著。自20世纪90年代起,中国锂电池负极材料从诞生至今经历了三个发展阶段。

萌芽和起步阶段(1997-2001年)

20世纪90年代末随着中国锂电池开始国产化,中国锂电池相关产业链逐渐开始国产化进程。作为锂电池关键组成部分之一,负极材料的国产化需求也应运而生。90年代期间,中间相碳微球是全球主流的锂电池负极材料。为促进中国锂电池产业的国产化,中间相碳微球的国产化工作逐步开展。1997年,鞍山热能研究院成功研制出中间相碳微球,并实现小规模试生产,标志中国锂电池负极材料的试制成功。1999年,上市公司杉杉股份与鞍山热能研究院成立合资公司,从事负极材料的研发、生产和销售,中国锂电池负极材料进入商业化阶段。21世纪初,中国锂电池负极材料行业参与者较少,产品以低端的人造石墨负极材料为主,比容量低于300mAh/g,无法满足锂电池应用的技术要求,而同时期日本负极材料产品的比容量高达360mAh/g,充分满足锂电池的应用需求,导致中国锂电池负极材料市场基本被日本企业垄断。

跨越式发展阶段(2002-2010年)

随着锂电池在手机和笔记本电脑等3C数码产品领域的广泛应用,对锂电池性能和成本的要求不断提高,比容量相对低且价格昂贵的中间相碳微球逐渐无法满足锂电池发展需要,具备性能和成本优势的石墨负极材料开始成为主流,并逐渐分化成人造石墨和天然石墨两种不同的技术发展体系。杉杉股份和贝特瑞作为两种不同体系下的代表性企业,其发展历程体现这一时期中国锂电池负极材料行业快速成长并接近国际领先水平的发展变化:

(1)人造石墨负极材料领域:2001年,杉杉股份实现中间相碳微球规模化生产,并逐渐取代日本成为中国中间相碳微球市场的主要供应商,改变中国在该材料领域下完全依赖日本进口的现象。随着中间相碳微球不再顺应时代发展需要,杉杉股份转向研发石墨负极材料,并于2005年成功开发出新型人造石墨负极材料,领先于从事人造石墨负极材料生产的其他中国竞争对手,奠定了其在该材料领域的龙头地位。

(2)天然石墨负极材料领域:2003年,贝特瑞成功以天然鳞片石墨为原料开发出球形石墨并实现产业化,球形石墨的成功产业化为贝特瑞天然石墨的发展奠定了关键基础。通过积极发挥自主创新,不断攻克技术难点,贝特瑞天然石墨负极材料产品比容量达到360mAh/g,逐步具备国际领先水平,在市场上开始占据优势。至2006年,贝特瑞天然石墨负极材料在中国市场占有率位居第一,至2010年,贝特瑞负极材料出货量超越日本企业成为全球第一。杉杉股份和贝特瑞等代表性企业在不到十年时间内,使中国锂电池负极材料行业实现了从“初步国产化、打破国外垄断”到“接近国际领先水平、具备国际竞争力”的转变,充分体现了中国锂电池负极材料行业的跨越式发展。

高速发展态势不减(2011年至今)

2011年后,伴随3C数码产品锂电池市场需求的不断扩大和新能源动力电池行业的迅速发展,中国锂电池负极材料市场需求大幅增加:(1)2015年以前,中国锂电池负极材料行业的发展主要由3C数码产品锂电池的需求推动。2010至2015年,中国3C数码产品市场规模由1万亿元人民币左右增长至超过2万亿元人民币,与此同时,中国锂电池负极材料产量从2010年的1.9万吨增长至2015年的7.3万吨。(2)2015年后,全球3C数码产品市场规模下滑,中国3C数码产品市场规模增长速度也趋于稳定,然而锂电池行业发展速度并未随之减缓,在国家财政利好政策支持、动力电池技术提高和充电基础设施的不断完善下,中国新能源纯电动汽车产业迅速发展,带动锂电池负极材料需求增长。2015年,中国新能源纯电动汽车销售量超过24万辆,同比增长超过400%,此后新能源汽车销量不断大幅增加,至2018年中国新能源纯电动汽车销量达100万辆左右。在此时期,中国锂电池行业随着新能源纯电动汽车行业的爆发进一步发展,中国锂电池负极材料产量从2015年的7.3万吨增长至2020年的36.5万吨。

在这一发展阶段,石墨负极材料由于技术成熟度和材料性质的方面的综合优势,在中高端电子产品和新能源纯电动汽车领域得到广泛应用,在锂电池负极材料中占有率超过90%。杉杉股份、贝特瑞等具备较强技术和经验积累的石墨负极材料企业在中国锂电池负极材料行业中占据龙头地位,行业内头部企业集中度不断上升。随着2018年国家财政补贴力度的明显降低,中国新能源纯电动汽车产业链各环节结构逐步调整,中小型企业竞争力不断下滑,逐渐被大型企业收购或退出市场。受此影响,中国锂电池负极材料行业集中度将进一步上升,行业逐步走向成熟。

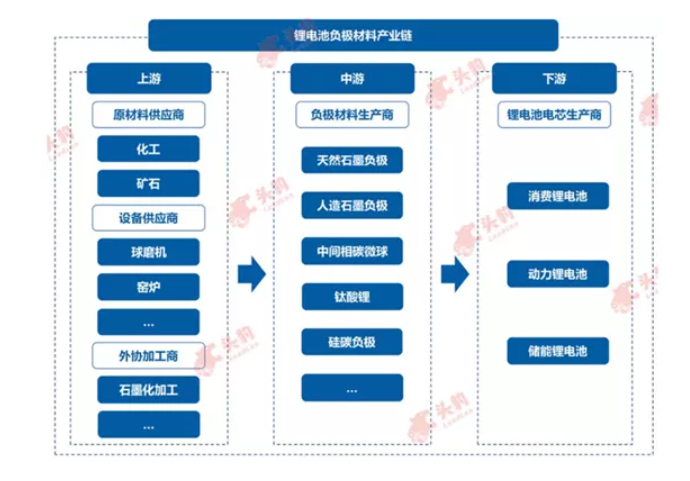

中国锂电池负极材料行业的产业链分析

中国锂电池负极材料行业产业链分为三部分:产业链上游参与者为石油化工、煤化工、矿石等原材料和设备供应商以及外协加工服务提供商,产业链中游主体为各类锂电池负极材料生产企业,产业链下游由锂电池电芯生产企业构成。

上游分析

锂电池负极材料行业的上游参与者是原材料和外协加工提供商,其中,原材料种类繁多,供应商主要为石油焦、针状焦、沥青焦等石油、煤化工企业以及天然石墨、钛、硅等矿石材料加工企业。外协加工服务提供商主要为石墨化加工等炭素企业。由于石墨类负极材料是目前主流锂电池负极材料,占锂电池负极材料比例约90%,中国锂电池负极材料产业链基本围绕天然石墨和人造石墨负极材料而展开。天然石墨负极材料和人造石墨负极材料是两种截然不同的石墨负极材料,其原材料和生产工序存在较大差异:

(1)天然石墨负极材料:天然石墨负极材料的原材料主要采用天然鳞片晶质石墨,经过粉碎、球化、分级、纯化、表面处理等工序制成的球形石墨,占天然石墨负极材料生产成本的20%-30%。天然石墨材料行业发展较为成熟,天然石墨市场价格较为稳定,天然石墨材料供应商对中游天然石墨负极材料企业的议价能力较弱。天然石墨负极材料所需的生产设备主要有为球磨机、反应釜和粉碎机等设备。天然石墨负极材料生产商根据代工情况和自行生产需求向设备供应商进行相应采购。由于该类设备属于通用设备,且国产化程度高,市场价格较为稳定,上游设备供应商的议价能力一般。制作负极材料的天然石墨主要通过高温煅烧进行碱酸法提纯处理,而提纯处理耗能高、污染大,天然石墨负极材料企业通常将该工序交给外协厂处理。外协加工费占天然石墨负极材料生产总成本近30%。

(2)人造石墨负极材料:人造石墨负极材料的原材料主要为石油焦、针状焦、沥青焦等化工材料,原材料占人造石墨负极材料生产总成本的35%-40%。石油焦是炼油副产品,以石油渣为原料经过延迟焦化生产出的固态颗粒物,中国石油焦的制备工艺已较为成熟,被广泛应用于炭素、电解铝、玻璃、金属硅等领域。在锂电池负极材料领域,石油焦主要用于制备普通品质的人造石墨负极。

中游分析

锂电池负极材料行业的中游为各类型负极材料生产企业,目前主要分为天然石墨负极材料生产商和人造石墨负极材料生产商两大类,天然和人造石墨类负极材料占中国锂电池负极材料比例约90%。中国新能源纯电动汽车行业发展迅速,动力锂电池市场需求量显著高于3C数码锂电池,主要应用于动力电池的人造石墨负极材料的需求量逐年升高,占中国负极材料市场出货量的比例达70%,显著高于天然石墨负极材料20%的市场份额。作为天然石墨负极材料领域龙头企业,贝特瑞的负极材料占该领域市场的占有率超过70%。而人造石墨负极材料领域市场主要由杉杉股份、江西紫宸和凯金能源三家企业把持,共占人造石墨负极材料领域市场超过60%的份额。整体而言,深圳贝特瑞、杉杉股份、江西紫宸和凯金能源四家企业占中国锂电池负极材料市场70%以上份额。在生产技术和产品质量方面,中国锂电池负极材料行业头部企业具备较强的国际竞争力,与比亚迪、宁德时代、三星、LG、松下等海内外领先的锂电池厂商保持着较为紧密的业务合作关系,技术实力和产品品质与国外竞争对手水平相当。随着资金实力的不断提高,中国锂电池负极材料行业内企业为控制生产成本,逐渐向上游球形化和石墨化加工等工序布局,扩大自主加工能力,缩小外协加工比例,降低因外协加工市场需求波动而造成生产成本大幅上升的影响。随着中国锂电池负极材料行业逐渐成熟,行业头部企业的产能和技术水平持续提高,行业集中度已处于较高水平。与此同时,负极材料下游锂电池行业集中度也提升至较高水平,并仍然保持上升趋势,头部企业掌握行业大量资源,资金实力雄厚,更青睐于具备规模效应和技术实力的大型负极材料供应商,对负极材料价格的敏感度较低,这导致缺乏技术实力以及生产规模效应的中小企业难以通过价格竞争赢得市场,生存条件日益艰难,逐渐被市场淘汰或被头部企业收购。

下游分析

锂电池负极材料下游为锂电池电芯生产企业,具体可分为3C数码锂电池、动力锂电池和储能锂电池企业。天然石墨负极材料主要用于3C数码产品消锂电池领域,人造石墨负极材料主要用于新能源汽车动力锂电池领域。3C数码锂电池企业对天然石墨负极材料的需求主要由3C数码产品的市场需求驱动。目前3C数码产品锂电池逐步饱和,市场总体增速趋缓。随着5G和物联网技术的发展,5G手机、智能穿戴等领域对锂电池的需求有望进一步增加,改变3C数码锂电池企业发展颓势,推动天然石墨负极材料市场需求上升。

人造石墨负极材料市场与下游新能源纯电动汽车动力锂电池行业的关联性较高。近年来,受到国家补贴政策的积极影响,新能源纯电动汽车销量大幅增加,动力锂电池行业发展迅猛,带动了人造石墨负极材料市场的快速增长。

随着5G和物联网的发展,电子产品将更加广泛和深度地应用于社会各领域,人们对锂电池容量、性能、效率和寿命等各方面的技术要求将进一步提高。电动汽车等交通工具对动力、续航以及安全性的要求也将驱动锂电池技术水平的进步。下游锂电池行业技术水平的提高将向中游负极材料行业提出更高的技术要求,推动负极材料行业的技术发展。