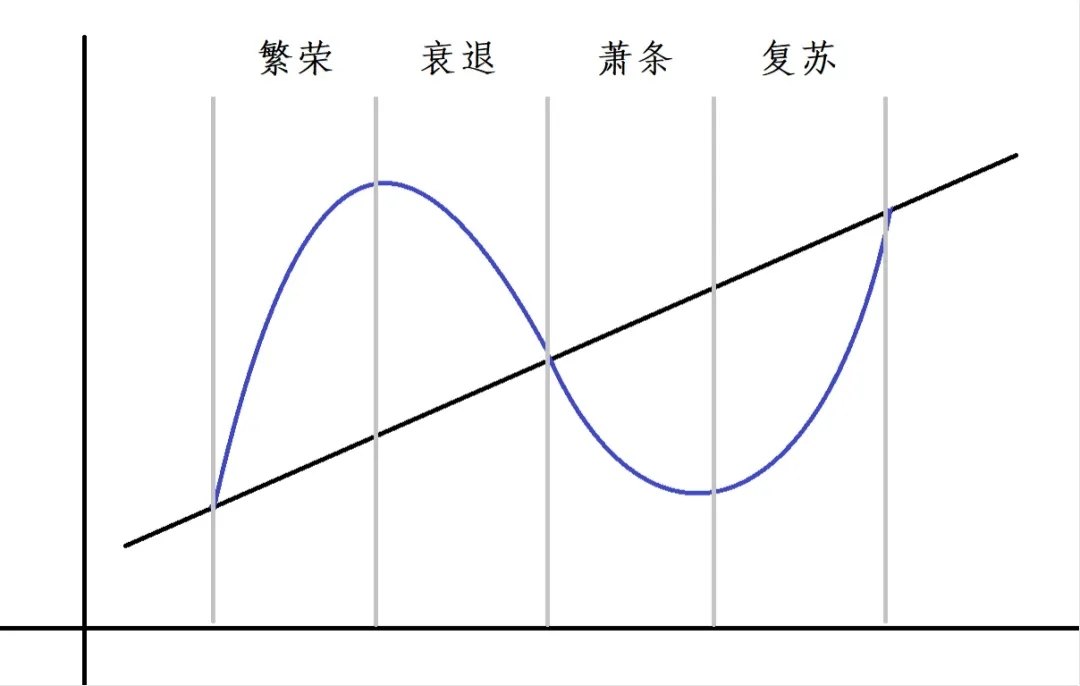

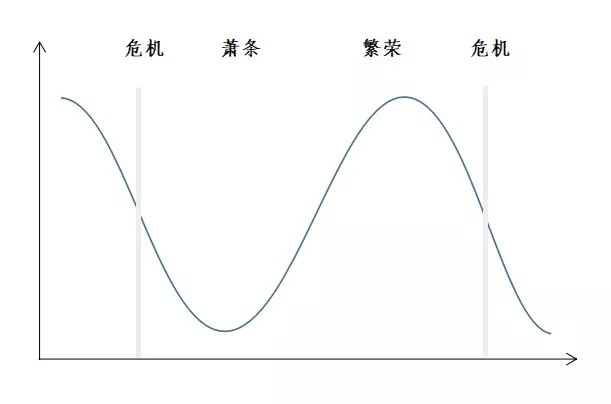

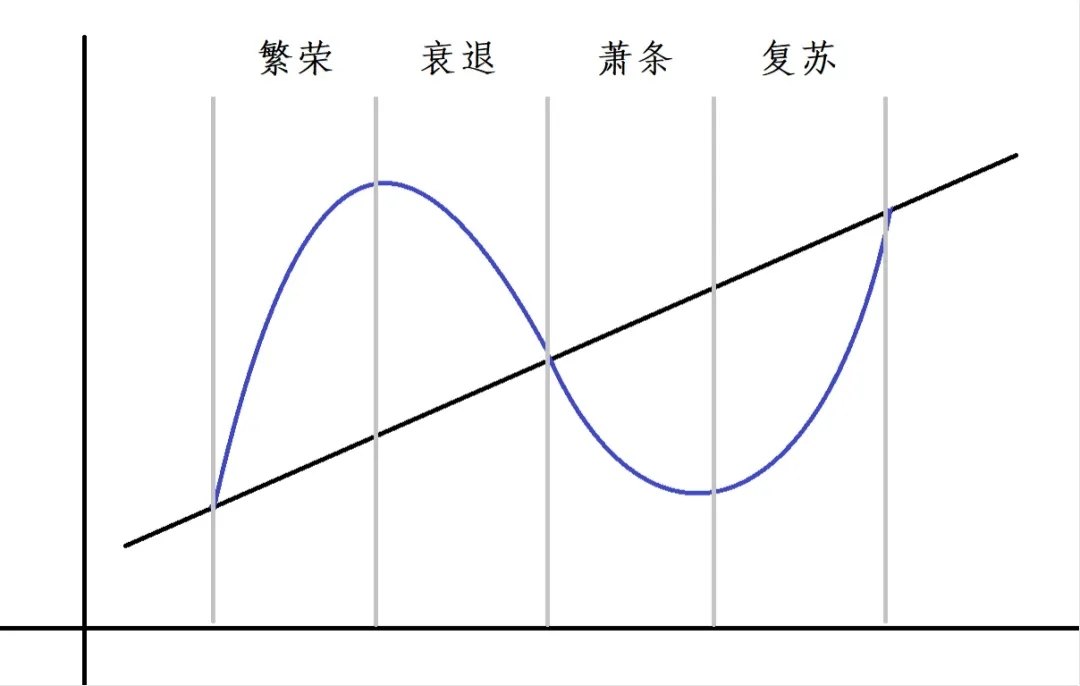

经济周期(Business Cycle)是指宏观经济在运行过程中,规律性、周期性出现的一种经济扩张与经济紧缩交替更迭、循环往复的现象,主要表现为GDP及就业等总体经济活动的波动。一般将一个经济周期划分为繁荣、衰退、萧条、复苏四个阶段。

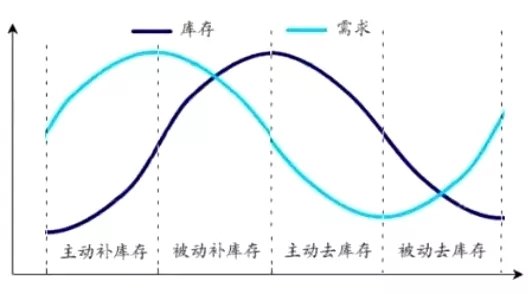

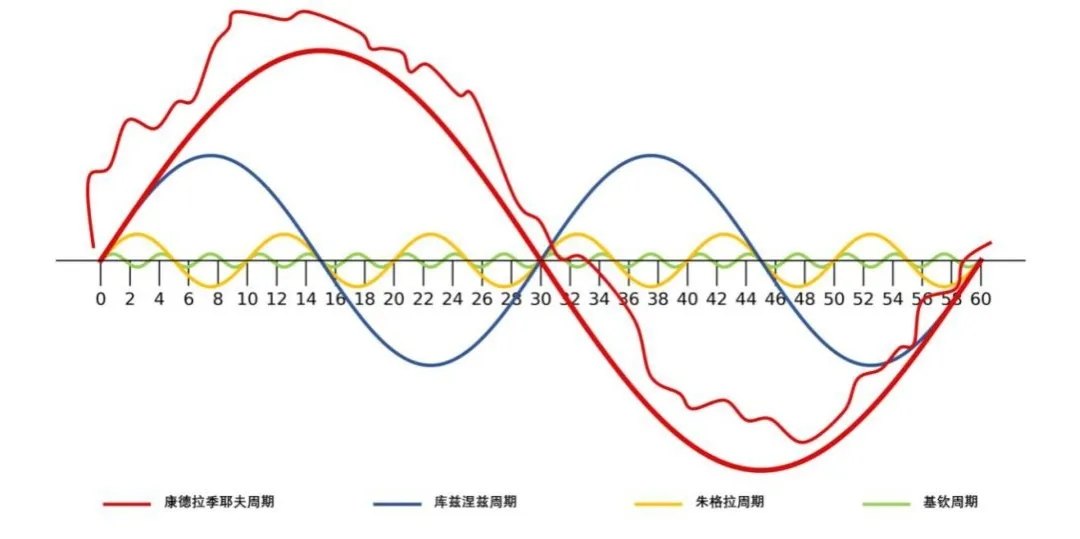

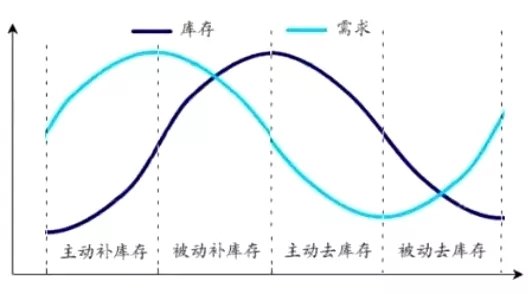

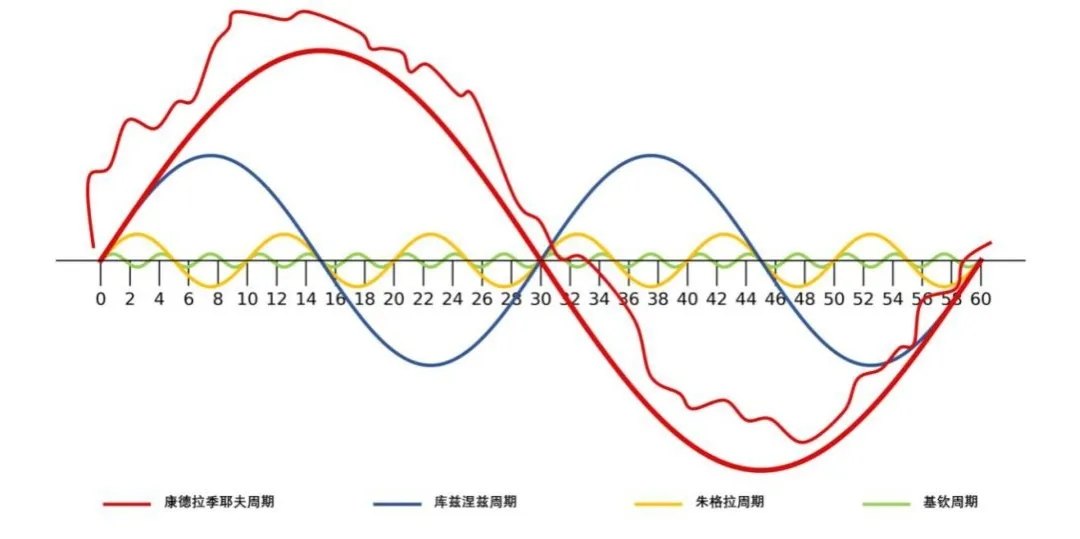

关于经济周期形成的原因,目前存在多种理论,主要包括外因论和内因论。外因论认为经济周期的形成是源于经济体系之外的因素,如太阳黑子、战争、新资源的发现、科技突破和创新等;内因论则认为经济周期是由于经济体系内部收入、消费、投资及货币流通等因素在市场机制作用下的必然现象。那么一个经济周期究竟有多长,判断的依据又是什么?从19世纪起,经济学家们基于对各国经济特征和统计数据的研究提出了多种不同长度和类型的经济周期,目前主流的四大经济周期理论主要有:基钦周期、朱格拉周期、库兹涅茨周期以及康德拉季耶夫周期。基钦周期由美国经济学家约瑟夫·基钦于1923年在《经济因素中的周期与倾向》中提出,是约40个月(3-4年)为一个周期的短周期。基钦根据美国和英国1890年到1922年的利率、物价、生产和就业等统计资料,主要从存货角度出发,把厂商生产过多会形成过量存货、从而减少生产这一现象所形成的短期经济波动称为“存货周期”或“库存周期”。库存周期一般被划分为四个阶段:

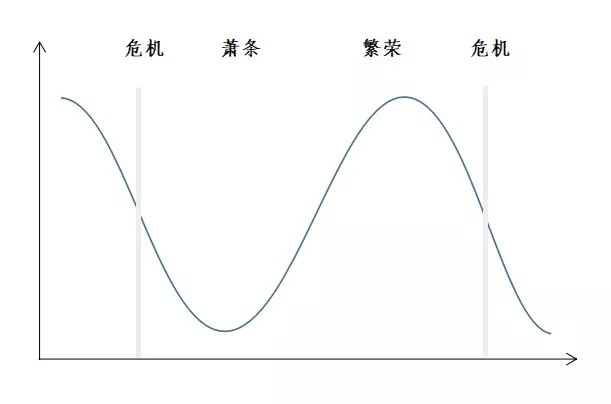

(1)主动补库存:需求上升、库存上升。经济繁荣时,需求上升,产品价格反弹,企业预期积极,开始主动生产增加库存。(2)被动补库存:需求下降、库存上升。经济进入衰退,需求回落,产品价格下降,企业来不及减产,销售下滑导致库存被动增加。(3)主动去库存:需求下降、库存下降。即经济萧条,需求和产品价格持续下降,企业预期消极,主动减产削减库存。(4)被动去库存:需求上升、库存下降。即经济开始复苏,需求和产品价格回升,企业库存反应不及,随销售增加而被动下降。

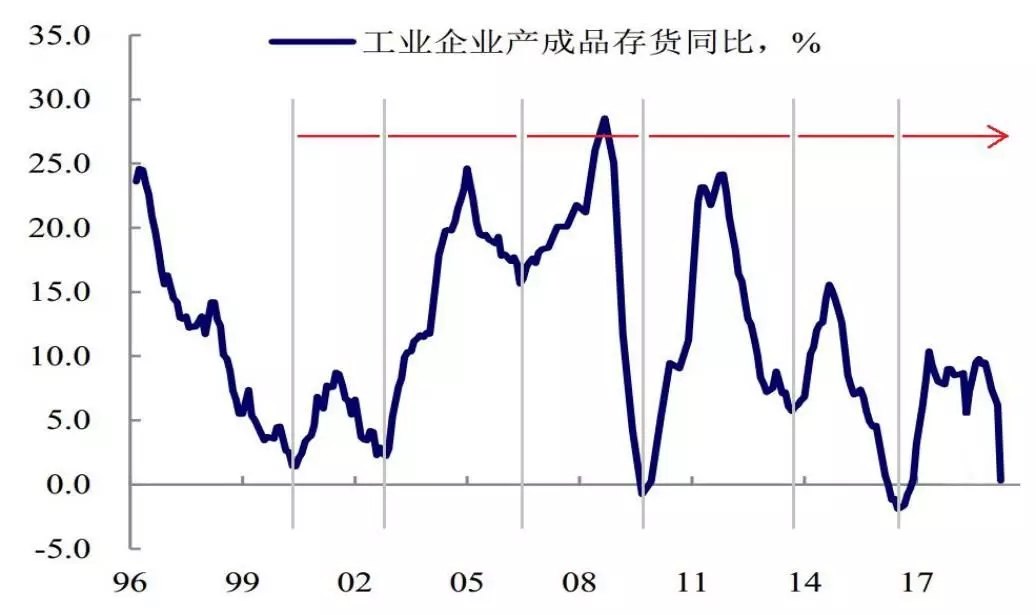

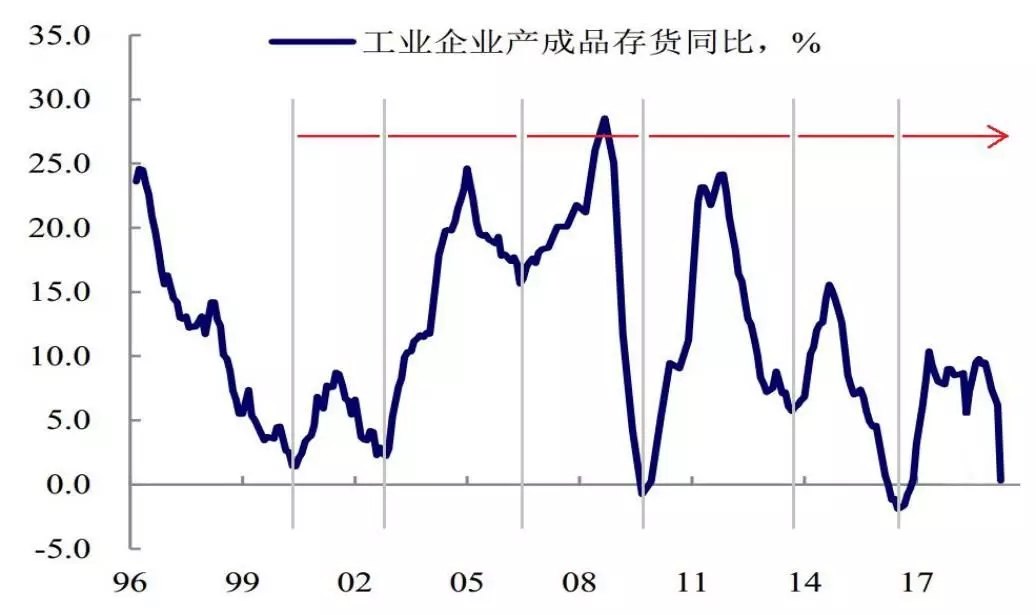

库存周期的本质是对市场上供需关系所处状态的研究,是产品产量和销量的变动周期。因此,通常会使用工业增加值同比增速(反映工业经济的产出状况)、工业企业产成品存货同比增速(反映工业企业的库存水平)、工业生产者出厂价格指数PPI同比增速(反映工业产成品的整体价格水平,判断需求情况)以及PMI等指标来观测库存周期。其中,工业企业产成品存货常作为关键的核心指标,根据这一指标判断,中国自2000年至今一共经历了5轮完整的库存周期,分别为:2000.05-2002.10、2002.11-2006.05、2006.06-2009.08、2009.09-2013.08、2013.09-2016.06。

目前,中国正处于2016年开始的新一轮库存周期的主动去库存阶段。近几月的PPI、PMI、工业企业利润增速等数据逐渐开始呈现一定的触底反弹迹象,似乎预示着需求的企稳回升,而一旦需求反弹,就能够进入被动去库存阶段,即短期经济复苏的到来。由于库存周期与生产企业及大宗商品关系密切,常被用作股市、债市及期货市场的观测指标,因而库存周期的拐点何时到来、开启新一轮周期进入补库存阶段一直受到广泛的关注和研究,也影响着金融市场的趋势变化。

朱格拉周期(Juglar Cycles)

朱格拉周期由法国医生、经济学家克里门特·朱格拉于1862年在《论法国、英国和美国的商业危机以及发生周期》一书中首次提出,是市场经济中为期9-10年的中周期波动。朱格拉通过研究产品价格、银行利率、投资和就业等要素的变化,发现比较大的资本主义国家经济都存在相一致的周期性波动,并从危机的视角定义了周期这一概念:经济过热是危机的原因,危机是经济重新起步的基础,经济危机规律性、周期性的爆发将经济发展分为不同的时期,两次危机的间隔称之为一个周期。而驱动这一经济周期的核心因素是价格、信贷和投资,当经济处于繁荣阶段时,商品价格和金融资产价格快速上涨、信贷扩张,刺激投资,进一步催生信贷需求、导致信贷过度投放并推动价格迅速攀升;一旦价格上涨到经济体能够承受的临界值,价格开始下跌,引发资产抛售、商品贬值,最终导致债务违约、破产等危机爆发,经济进入萧条。

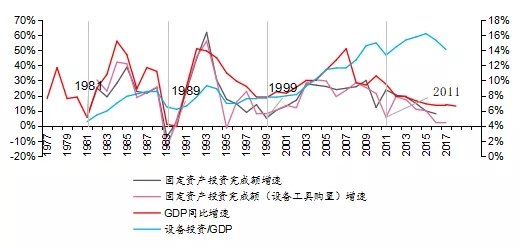

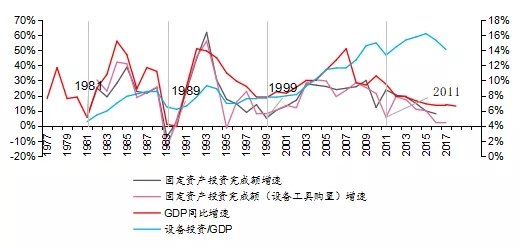

广义的朱格拉周期是一个整体经济周期性波动的综合性指标,需要综合考虑价格、信贷、投资和利率等因素,GDP增速可以作为一定的判断指标;而目前普遍存在将狭义的朱格拉周定义为“设备投资周期”,主要聚焦资本主义经济中资本投资、设备更替驱动的周期,通常从设备投资占GDP的比例、设备投资增速(或固定资产投资完成额累计增速)及资本开支增速等进行判断。

改革开放以来,中国共经历了4轮朱格拉周期,约为:1981-1989、1989-1999、1999-2011、2011至今。其中,每一轮周期的主导产业都并不相同,朱格拉周期的不断重启也是产业结构的不断更替——新兴产业代替产能过剩的产业,因而朱格拉周期也被称作“产业周期”。中国的第1轮朱格拉周期从改革开放伊始,主导产业是农业和轻工业,带来消费品行业的繁荣;第2轮周期中农业和轻工业发展饱和,主导产业更替为资本和技术更加密集的工业,电子计算机和移动通信行业迅速发展;第3轮周期房地产行业兴起,同时第三产业地位逐渐上升;第4轮周期产业全面升级,高新技术行业和服务业在经济中地位日趋重要,移动互联网行业的快速发展是个中翘楚。目前,中国正处于第4轮周期向第5轮周期过渡的阶段,未来新一轮朱格拉周期的开启将会为中国的经济带来新的增长动力,而背后对应的也将会是一次新的产业投资机会。

库兹涅茨周期

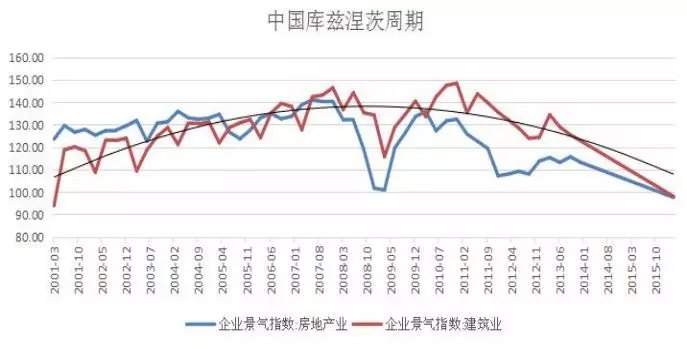

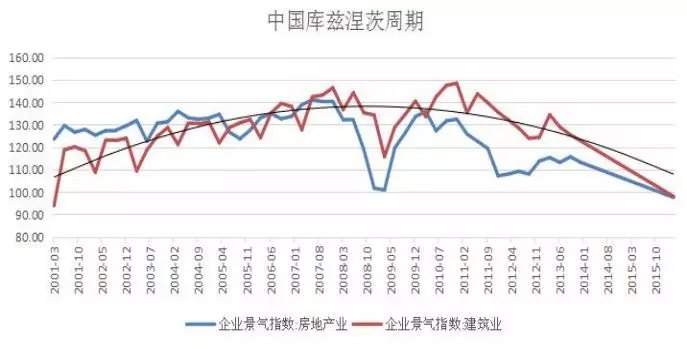

库兹涅茨周期由美国经济学家西蒙·库兹涅茨于1930年在《生产和价格的长期运动》一书中提出,是周期约为15-25年的中长期波动(平均周期20年)。库兹涅茨根据对美、英、法、德、比利时等国19世纪初到20世纪初的60种工、农业主要产品的生产量和价格变动等数据资料的研究分析,提出了在主要资本主义国家存在着长度从15年到25年的“长波”。因该波动在美国的许多经济活动中,尤其是建筑业中表现得特别明显,所以库兹涅茨周期也称为“建筑业周期”或“房地产周期”,可通过建筑业/房地产投资额或建筑业增加值的增速等指标进行观测。一般认为库兹涅兹周期主要由居民财产购建和人口转移两大因素互相作用推进发展。1998年以前,我国以福利分房制度为主;1998年全面住房制度改革后,货币化住房分配制度释放了市场经济的内生增长动力,中国步入典型的库兹涅茨周期。此后,房地产市场经历了长达10年的库兹涅茨周期上行,根据库兹涅茨周期推算,2008年左右房地产本应进入下行拐点,但2009-2010年的“四万亿”经济刺激政策使地产投资拐点扭头上行,随后2012-2016年实施的加杠杆稳增长政策,包括基建投资提速、房地产刺激、PPP加码、降准降息等,一路为房地产市场维稳保驾护航,其代价是国企、地方政府和居民的杠杆率水平都大幅上升。

2010年,我国房地产开发投资完成额累计同比增长曾达到33.2%;而到了2018年,房地产开发投资完成额的增速只有9.5%。现阶段,我国已进入明确的房价调控阶段。因此,目前来看,我们仍处于1998年开启的这一轮库兹涅茨周期中,历时约22年,正处于周期缓慢下行阶段,正在步入这一轮周期的尾声。然而,中国房地产行业受政策影响较大,这一轮周期的结束与新一轮周期的开启仍要看政策方面的引导作用。

康德拉季耶夫周期

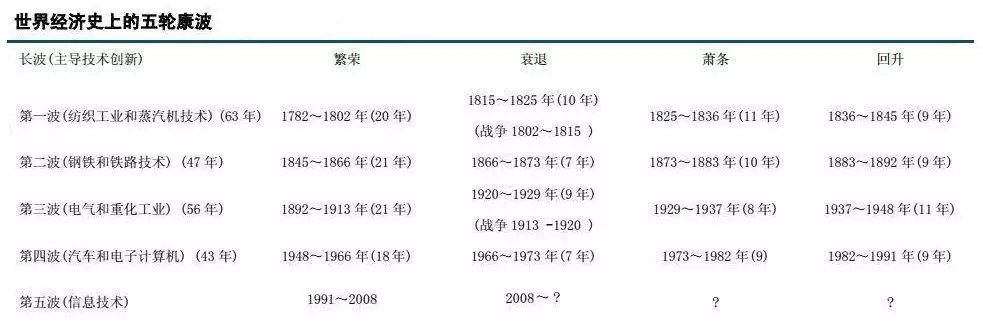

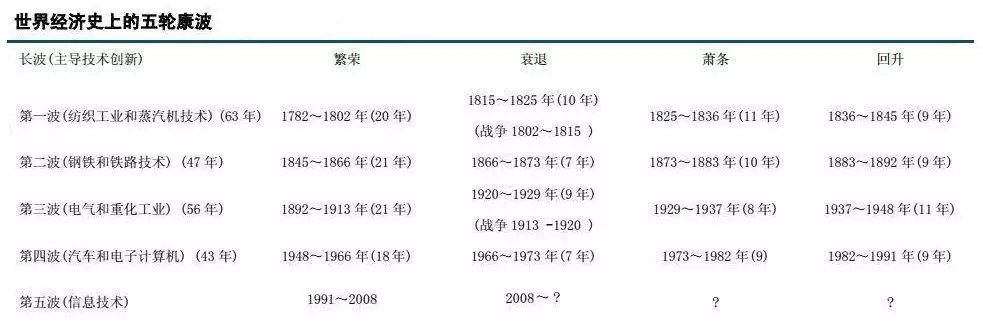

康德拉季耶夫周期由前苏联经济学家康德拉季耶夫于1925年在美国发表的《经济生活中的长波》一文中首先提出,指资本主义经济中存在的周期约50-60年的一个长周期,简称“康波周期”。康德拉季耶夫通过对英、法、美等资本主义国家18世纪末到20世纪初100多年的批发价格水平、利率、工资、对外贸易等36个系列统计项目的加工分析,用大量经验统计数据检验了长周期的设想。虽然康德拉季耶夫认为长波产生的根源是资本主义经济中固有的内在因素,与资本积累密切相关,但现存普遍的看法是认为长波的存在与科技创新或者说产业革命有关,每一个长波都包括一次产业革命及其消化吸收的过程:新兴产业的崛起必然会推动经济结构的升级和经济的增长,而当新技术全面普及后,其对经济增长的促进作用也将消失,从而使经济陷入衰退。根据康波周期理论,从18世纪末开始,世界经济约经历了5个长周期,而目前受到比较广泛认可的周期划分方法是荷兰经济学家雅各布·范杜因的观点。

当前最新一轮的康波周期应是从20世纪末开始进入的第5个长波。一般衰退阶段首先会出现一个标志性的经济危机,如1971-1973年布雷顿森林货币体系崩溃,因此普遍的看法是这一轮周期自从2008年美国的次贷危机爆发以来进入衰退阶段,约2015-2017年进入萧条阶段。然而,目前康波周期理论并不是西方经济学中的主流理论,这是因为它至少还需经过500年的时间,才能取得10次以上的可靠统计样本来证实自己的合理性。以上就是目前存在的主流四大经济周期理论,除此之外,经济学中还存在其他各种经济周期理论,如熊彼特周期、美林时钟、经济信心模型、杰文斯周期、17.6年股市周期、江恩循环周期等。其中,熊彼特周期由奥地利政治经济学家约瑟夫·阿洛伊斯·熊彼特综合了前人的观点提出:在资本主义经济中同时存在着长周期(康波周期)、中周期(朱格拉周期)、短周期(基钦周期)三种周期,每个长周期包括6个中周期、每个中周期又包括3个短周期。而目前最受广泛认可的标准周期则是持续时间为9-10年左右的“朱格拉周期”。

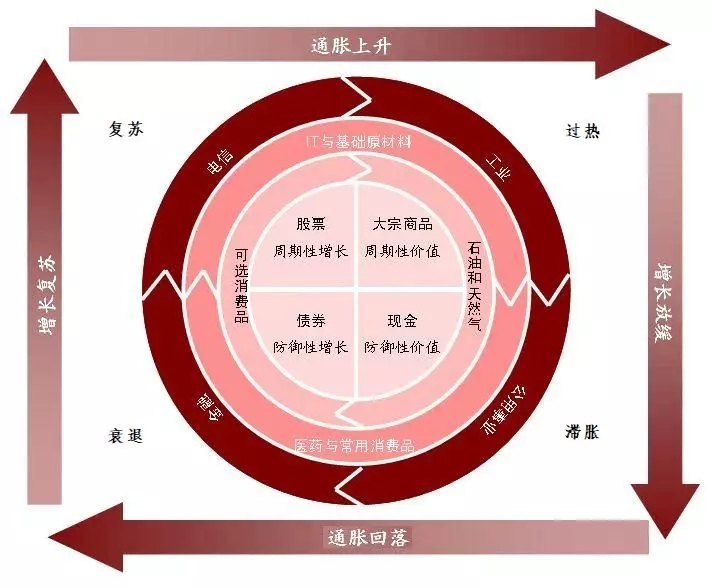

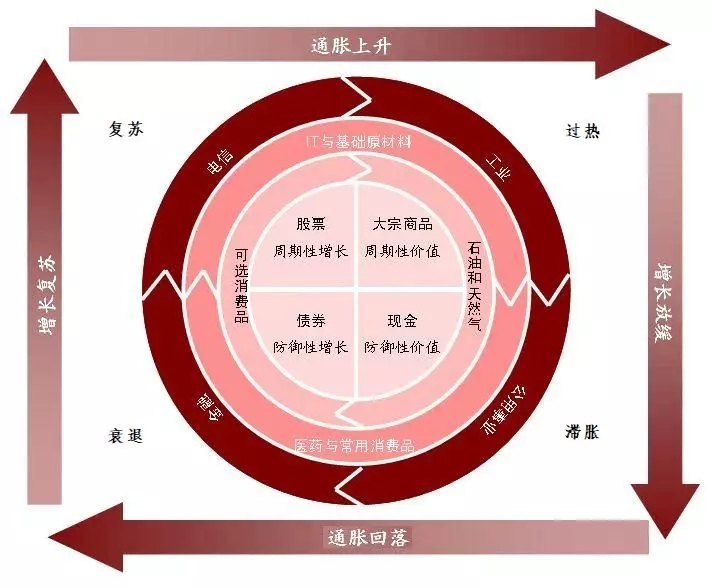

此外,在金融行业中,美林时钟也是一种广受欢迎的周期工具。美林证券基于美国1973-2004年这30多年的经济数据实证,主要根据经济增长率(GDP)和通货膨胀率(CPI)这两个宏观指标,将经济周期划分为四个阶段(一个经济周期大约为6年,每个阶段平均持续20个月左右),并与大类资产配置和行业轮动联系起来,提出了美林时钟投资模型:(1)经济复苏:在宽松的政策下,经济增长开始加速,但通货膨胀仍然持续下降(高GDP+低CPI),企业盈利上升,最宜投资股票。(2)经济过热:经济保持高速增长,通货膨胀上升(高GDP+高CPI),央行加息以控制通胀和过热的经济,此时大宗商品表现最佳。(3)经济滞胀:经济增长减缓,但通货膨胀持续上升(低GDP+高CPI),现金成为最好的投资资产。(4)经济衰退:经济增长持续衰退,产能过剩和大宗商品价格下跌使得通胀也较低(低GDP+低CPI),央行采取降息等宽松政策,债券是这时最好的投资配置。