编者按:当前,中国正逐步从汽车大国迈向汽车强国,技术革命催动着中国汽车产业的产品形态变革,新能源汽车拥有了巨大的发展空间,全球市场格局正在重塑。在全新的时代背景下,汽车产业将如何发展?瑞鹏资产从旧时、当前、未来三个方面为您分析汽车产业全球新格局。

汽车产业革命重塑全球新格局

一、旧格局(2000-2020年):日、德、美“三足鼎立”,中国大而不强

世界汽车产业中心经历三次转移后,美国、德国、日本汽车工业相继崛起;2009年中国登顶全球最大的汽车市场,产销规模均列全球第一,自主品牌逐步成长为全球汽车工业领域的“新力量”,最终形成了日本、德国、美国“三足鼎立”、中国大而的竞争格局。

1、旧格局的形成:日、德、美“三足鼎立”

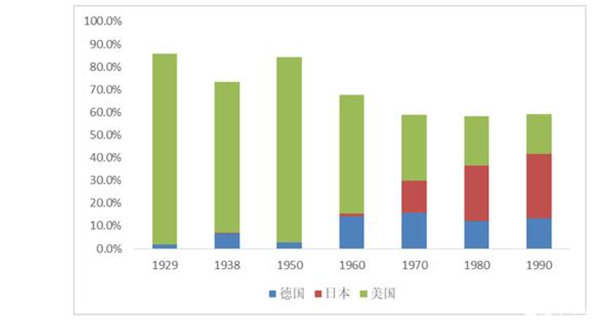

第一次变革:美国崛起。20世纪初,福特引入了流水线生产模式,实现产品的标准化、规模化生产,从而大幅提升产品生产效率、降低产品生产成本,使得汽车由奢侈品变为大众代步工具,汽车工业中心由欧洲转移到美国,美国汽车工业崛起。

第二次变革:欧洲复兴。20世纪50年代,以德国为首的欧洲地区,将汽车产业从单一化、标准化和规模化的模式,发展成为以规模生产为基础、兼具一定程度差异化的生产和销售模式,使得汽车工业中心回归到发源地欧洲,欧洲汽车工业迎来复兴。

第三次变革:日本崛起。20世纪70年代,日本抓住“世界能源短缺”这一机遇,开创了全面质量管理、精益化的生产和管理模式,推出小排量、低能耗的产品。到1990年,日本汽车产量约占35%,实现了汽车工业中心由欧美向日本的转移,日本汽车工业崛起。

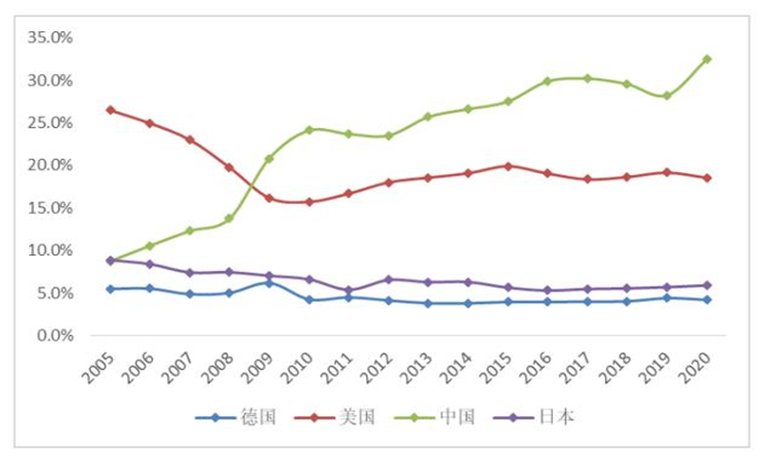

日本、德国、美国汽车产量变化

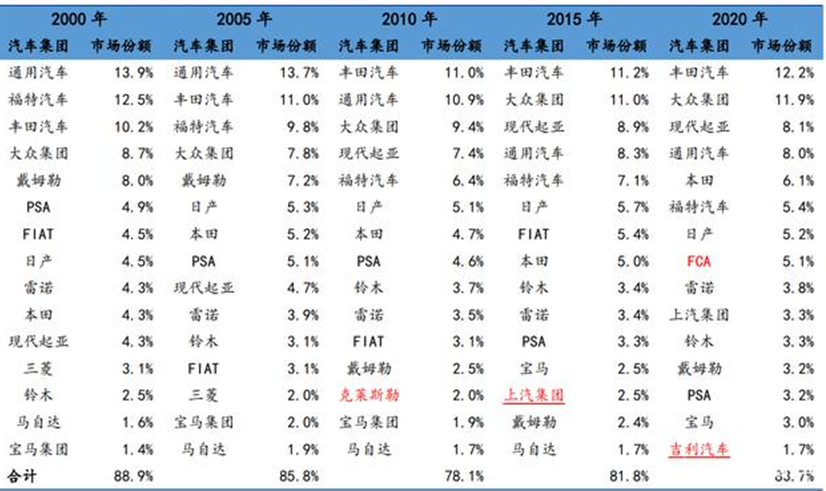

2、竞争格局演进:2000年以后整车厂和零部件企业格局固化

2000年以后,世界汽车工业竞争格局固化。随着汽车工业不断发展,包括动力总成、底盘、汽车电子在内的传统燃油车技术逐步成熟,技术创新对燃油车的驱动力减弱,世界汽车工业竞争格局趋于稳定。尤其是进入21世纪之后,无论是整车厂是零部件供应商的竞争格局固化。

整车厂:重新进整车厂、集中度、市占率分布看,过去20年厂竞争格局较为稳定。

2000年以来全球TOP15整车厂产量份额

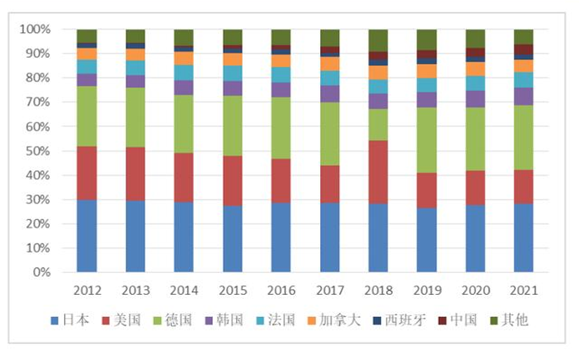

零部件:集中度更高,格局更稳定。

零部件百强榜上榜公司收入占比(分国家)

3、中国汽车产业:崛起的“新力量”,但大而不强、零整失衡

目前,中国是全球最大的汽车市场,产销规模均位列世界第一。加入WTO之后中国经济进入快速增长通道,放开民营企业造车激发了自主品牌活力,2001年开始,中国汽车产销规模均呈爆发性增长态势。2009年中国汽车销量为1364.5万辆,超越美国成为全球汽车销量最大的市场;中国乘用车产量为1038.4万辆,超越日本成为全球最大的汽车生产国。2009年至今,我国均是全球最大的汽车产销国。

主要汽车工业大国乘用车产量份额

二、当前竞争格局:新能源智能汽车加速渗透,中国企业崭露头角

2021、2022年全球汽车产业经历了“缺芯”导致全球范围大减产,“大宗涨价”又使各大整车企业盈利严重受损。同时,这一时期又是加速变革时期,新能源汽车风口由中国和欧洲吹向美国,L2级ADAS渗透率快速提升,中国企业凭借着在新能源智能电动领域的优先布局,逐渐崭露头角。

1、“缺芯”、涨价和分化

缺芯:2021年中国因“缺芯”减产约200万辆。2020年底以来,全球芯片供应持续紧张。2021年10月以来全球“芯片”交付形势才有所减缓,“缺芯”最严重的时间段已经过去。

2021年11月以来全球芯片交付周期

涨价:锂电原料、芯片等大宗上游材料涨价,汽车产业毛利率降至近年低位。

分化:新能源汽车和自主品牌逆市增长。2021年4月开始,自主品牌和合资/外资走势分化,2021年1-11月前者累计销量841.7万辆,同比增长25.9%;后者累计销量1063.0万辆,同比减少4.0%。

2、汽车产业大变革:新能源汽车加速渗透,智能驾驶渐行渐近

>电动化:中国领先,欧洲后来居上,美国爆发前夜,日本稍显迟缓

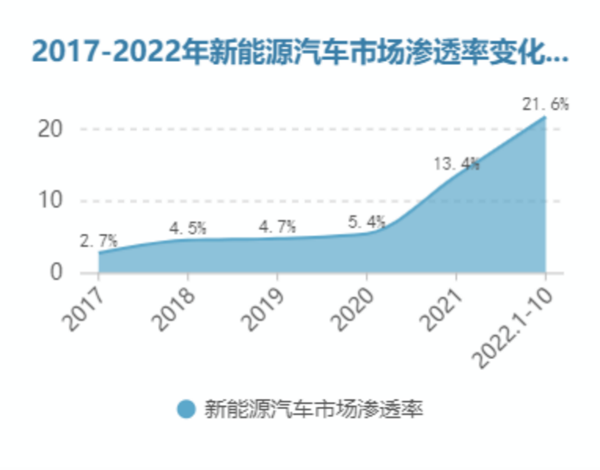

全球新能源汽车销量快速增长,渗透率快速提升。销量方面,2017年全球新能源汽车销量首次突破100万辆,2020年疫情期间逆市增长43.2%、首次突破300万辆;2021年新能源汽车继续爆发式增长,预计销量640万辆,同比增长97.5%。渗透率方面,全球纯电动汽车渗透率由2017年不足1%,快速提升至2020年3.2%,2021年提升至7.5%,2022年前三季度已经达到12%,新能源汽车渗透率处于快速提升通道。

其中中国先发优势明显,单月渗透率超过30%。欧洲2020年开始销量暴涨,后来居上。美国:有望复制欧洲2020年以来走势。日本前期发展稍显迟缓,2021年底丰田电动化战略提速。

>智能化:智能座舱搭载率稳步提高,ADAS渗透率快速上升

ADAS渗透率快速上行,L2进入普及期。其中,L2渗透率由2020年12%提升至2021年18%,进入快速普及期。从市场份额角度看,2020年国内ADAS市场(L1-L2)主要被博世、大陆等外资供应商垄断,国内厂商中经纬恒润市占率3%。

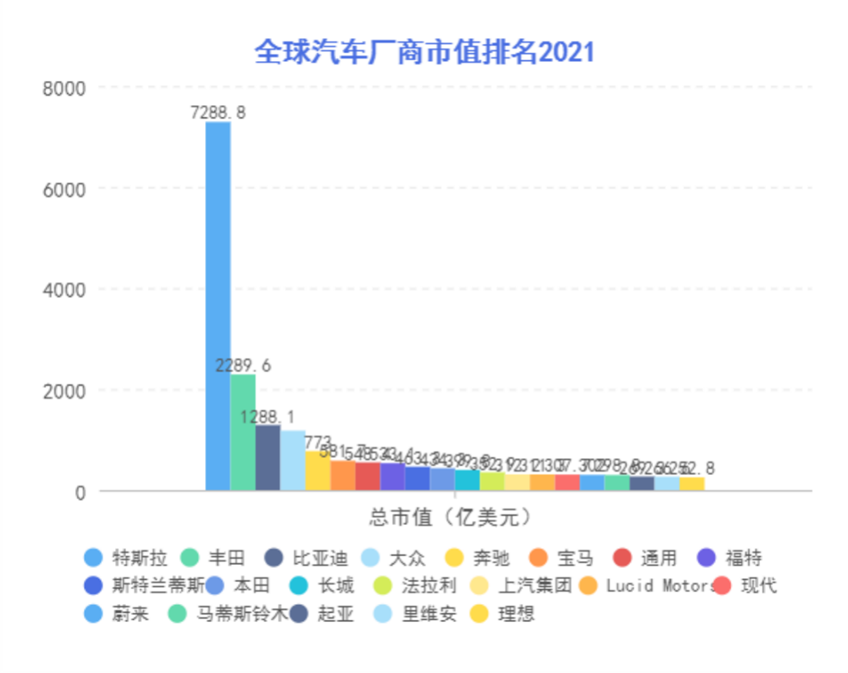

>智能汽车导入期的竞争格局:特斯拉登顶,中国企业崭露头角

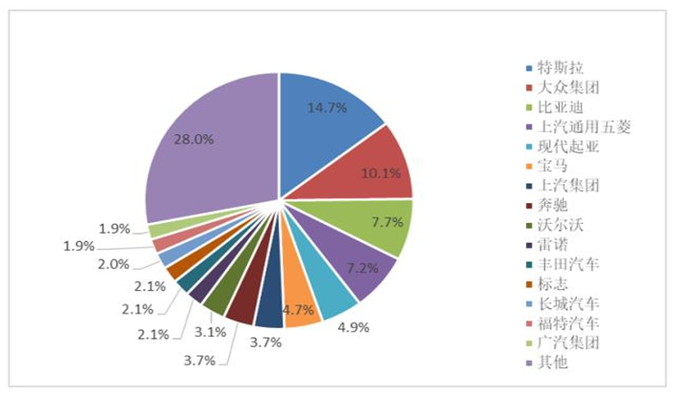

特斯拉、大众集团和比亚迪引领全球前新能源汽车市场,丰田、通用和本田等传统头部车企转型进度较慢。2021年1-9月主要新能源汽车企业中,特斯拉以14.7%的市场份额登顶;大众以多品牌战略获得10.1%市占率;中国电动汽车龙头比亚迪以7.7%份额位列第三,且随着产能提升仍在放量。

新能源汽车市场格局:中国、德国、美国为第一梯队,大幅领先其他国家。

2021年1-9月全球新能源汽车企业销量份额

3、2022年:格局重塑的起点

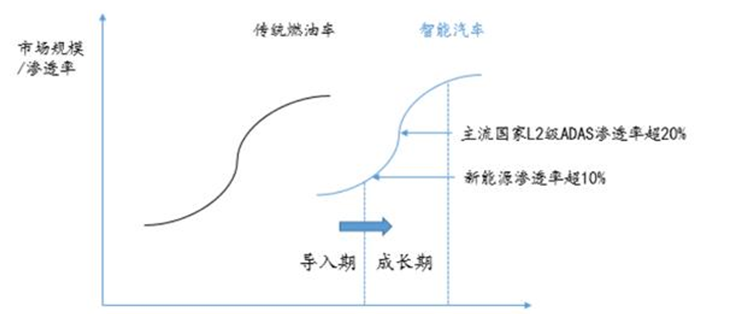

2022年全球新能源汽车渗透率已经超过10%,进入格局重塑期。从产业生命周期的角度看,2021年全球智能汽车仍处于导入期,导入期的产品、市场、服务等尚不成熟,技术不确定性大,进入壁垒相对较低,竞争格局尚不清晰。2022年全球新能车渗透率将超过10%,主流国家L2级ADAS渗透率超过20%,智能汽车将进入成长期,技术渐趋定型,进入壁垒提升,竞争格局逐步明朗。

智能汽车由导入期进入成长期

>智能汽车时代:竞争的核心要素由制造能力向软件能力转变

随着汽车电动化、智能化不断深入,汽车产业竞争的核心要素发生了重大迁移,有必要重新思考和定位智能汽车竞争的核心能力。

未来的竞争方向是,传统OEM会扩充内部软件团队,增强自身的软件能力;造车新势力会逐步补强其在制造、供应链管理方面的短板,随着制造难度、供应链管理的难度逐步降低,软件定义汽车指引下汽车软件的复杂度不断提升,新势力和软件能力打造成功的传统OEM会逐步胜出。

从区域竞争的角度看,中国和美国OEM胜出的概率更高:

1)从核心技术上看,中国在动力电池产业链优势明显,美国在智能驾驶产业链的底层芯片、算法上具备较大优势;

2)核心能力上看,中国和美国是全球“唯二”同时具备强大的互联网和消费电子产业的国家,拥有丰富的互联网和电子信息人才,在长期竞争的优势会逐步显现。

>格局重塑:汽车工业中心有望向中国转移

过去的130余年见证了世界汽车工业中心在欧洲、美国、日本之间的转移及其汽车产业的崛起,随着汽车产业电动化、智能化变革的深入,汽车产业正经历第四次变革,我们认为世界汽车工业中心向中国转移的条件已基本具备。

1)市场规模:全球第一大汽车市场,销量峰值距目前仍有空间。我国是全球第一大汽车市场,2020年销量为2531.1万辆,占全球销量的32.5%。我们预计我国汽车保有量峰值在4.5亿辆,销量峰值约为3460万辆,仍有较大成长空间。

2)核心技术:自主品牌迎来技术逆转。智能电动汽车时代,造车核心技术由动力总成、汽车电子等转换为动力电池和智能驾驶软硬件能力,使得自主品牌在供应链资源上具有较大优势。华为、百度、小米、腾讯等科技巨头进入汽车行业后,将带动中国零部件供应商的整体技术能力上台阶。

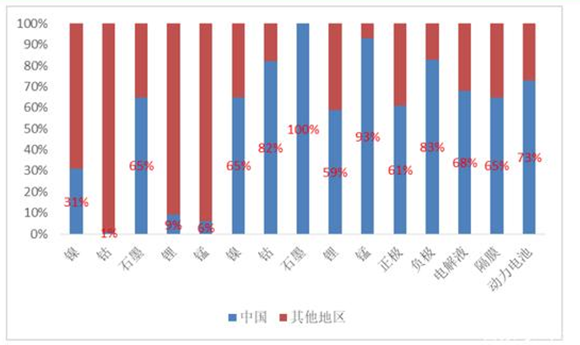

中国动力电池产业链在全球的产量占比(2019年)

三.未来展望:天平向汽车零部件倾斜,智能化迎来业绩释放

1、乘用车:价值重估之旅或已经结束,盈利因素有望重归主导

盈利因素有望重归主导:

1)首先,对于传统整车厂而言,2022年乘用车销量和整车毛利率均触底反弹,旗下新能源汽车有望随着规模增长亏损收窄带来盈利改善;

2)对于造车新势力而言,估值体系由PS向PE切换后,在交付量、收入提升基础上的扭亏为盈,将是后一阶段各大厂商的主要关注点;

3)对中国新能源汽车代表性企业而言,随着新能源车交付量稳步上行,驱动各新能源车企盈利兑现。

2、汽车零部件:特斯拉周期与自主崛起双轮驱动,成长性打开估值空间

特斯拉周期和自主崛起双轮驱动,国产零部件正迎来发展的黄金时代。

1)特斯拉跨过经营峡谷后,技术全局领先,产能快速扩张,处于爆量前夜,预计全球市占率较2020年有20倍提升空间;

2)智能电动时代,自主品牌在核心技术、产品力、品牌、供应链资源和人才水平上,逐步追赶外资/合资品牌,部分领域甚至已赶超,迎来崛起良机。强大的主机厂是国产汽车零部件做大做强的重要驱动力。

3、智能汽车:高端硬件装车提速,智能汽车产业链有望迎来业绩释放潮

从2022年广州、上海车展可以观察到的显著趋势是汽车行业以动力电池、续航里程为热点的硬件竞赛已告一段落,下一阶段的竞争将由电动化转向智能化、高算力芯片、激光雷达等硬件将集中装车上市。

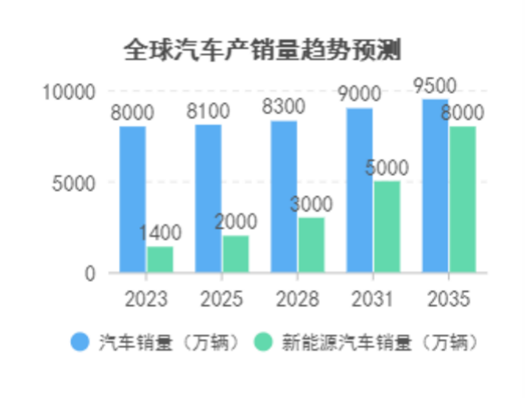

截至2022年年末,中国新能源汽车产销量已经连续八年位居全球第一,成为世界新能源汽车第一大国。中国新能源汽车市场渗透率正步入高增长快车道。自2021年起,新能源汽车全面进入市场驱动阶段,全年市场渗透率达13.4%,新能源汽车市场“黄金十五年”正在到来。2025年全球新能源汽车销量将增至1100万辆,2030年将继续攀升至3000万辆,未来全球新能源车市场有望进一步扩大。

在这样的愿景之下,新能源汽车市场对各厂商“智能网联”的考验更加严格,到2025年,L2、L3级智能网联汽车销量占比达到50%,L4级智能网联汽车进入市场。想要在未来的新能源汽车市场寻求可持续发展,就看各厂商的智能网联功底了。